假设8月22日股票市场上现货沪深300指数点位1224.1点,A股市场的分红股息率在2.6%左右,融资(贷款)年利率r=6%,期货合约双边手续费为0.2个指数点,市场冲击成本为0.2个指数点,股票交易双边手续费以及市场冲击成本为1%,市场投资人要求的回报率与市场融资利差为1%,那么10月 2日到期交割的股指期货10月合约的无套利区间为()。

第1题:

假设8月22日股票市场上现货沪深300指数点位1224.1点,A股市场的分红股息率在2.6%左右,融资(贷款)年利率r=6%,期货合约双边手续费为0.2个指数点,市场冲击成本为0.2个指数点,股票交易双边手续费以及市场冲击成本为1%,市场投资人要求的回报率与市场融资利差为1%,那么10月22日到期交割的股指期货10月合约的无套利区间为( )。

A.[1216.36,1245.72]

B.[1216.56,1245.52]

C.[1216.16,1245.92]

D.[1216.76,1246.12]

第2题:

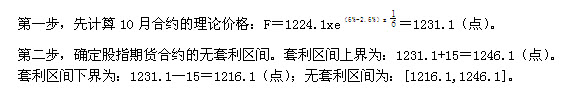

8月22日,股票市场上沪深300指数为1224.1点,当年A股市场分红年股息率在2.6%左右,假设融资(贷款)年利率r=6%,套利所需成本折合股指为15点,那么10月22日到期交割的股指期货1O月合约的套利区间在( )。

A.[1211.1,1241.1]

B.[1216.1,1246.1]

C.[1221.1,1251.1]

D.[1226.1,1256.1]

第3题:

假定年利率为8%,年指数股息率为1.5%,6月30日是6月指数期货合约的交割日。4月1日的现货指数为1600点。又假定买卖期货合约的手续费为0.2个指数点,市场冲击成本为0.2个指数点;买卖股票的手续费为成交金额的0.5%,买卖股票的市场冲击成本为0.6%;投资者是贷款购买,借贷利率为成交金额的0.5%,则4月1日时的无套利区间是( )。

A.[1606,1646]

B.[1600,1640]

C.[1616,1656]

D.[1620,1660]

第4题:

第5题:

第6题:

假设某市场2月1日股票指数现货价为1600点,市场利率为60%(连续复利),年指数股息率为1.5%,借贷利息差为0.5%,股指期货合约买卖手续费双边为0.3个指数点,同时,市场冲击成本也是0.3个指数点,股票买卖双方的双边手续费及市场冲击成本各为成交金额的0.6%,则5月30日的无套利区间是( )。

A.[1604.80,1643.20]

B.[1604.20,1643.80]

C.[1601.64,1646.58]

D.[1602.13,1645.87]

第7题:

第8题:

假设利率比股票分红高3%,9月30日为9月期货合约的交割日,7月1日、8月1日、9月1日及9月30日的现货指数分别为1400点、1420点、1465点及1440点,借款利率差△r=0.5%,期货合约买卖手续费双边为0.2个指数点,市场冲击成本为0.3个指数点,则8月1日的无套利区间为( )。

A.[-1394.60,1429.90]

B.[1395.15,1430.05]

C.[1399.15,1455.053

D.[1393.35,1451.25]

第9题:

第10题: