甲公司财务经理认为,投资者不关心股利的分配,公司的价值是由公司投资及获利能力决定的,所以股利分配政策不影响公司的价值。此观点基于的理论基础为()。

第1题:

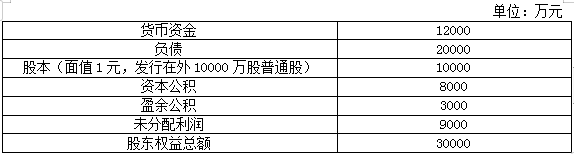

F公司为一家稳定成长的上市公司,2009年度公司实现净利润8000万元。公司上市三年来一直执行稳定增长的现金股利政策,年增长率为5%,吸引了一批稳健的战略性机构投资者。公司投资者中个人投资者持股比例占60%。2008年度每股派发0.2元的现金股利。公司2010年计划新增一投资项目,需要资金8000万元。公司目标资产负债率为50%。由于公司良好的财务状况和成长能力,公司与多家银行保持着良好的合作关系。公司2009年12月31日资产负债表有关数据如表2所示:

货币资金 12 000 负债 20 000 股本(面值1元,发行在外10000万股普通股) 10 000 资本公积 8 000 盈余公积 3 000 未分配利润 9 000 股东权益总额 30 000 金额单位:万元

2010年3月15日公司召开董事会会议,讨论了甲、乙、丙三位董事提出的2009年度股利分配方案:

(1)甲董事认为考虑到公司的投资机会,应当停止执行稳定增长的现金股利政策,将净利润全部留存,不分配股利,以满足投资需要。

(2)乙董事认为既然公司有好的投资项目,有较大的现金需求,应当改变之前的股利政策,采用每10股送5股的股票股利分配政策。

(3)丙董事认为应当维持原来的股利分配政策,因为公司的战略性机构投资者主要是保险公司,他们要求固定的现金回报,且当前资本市场效率较高,不会由于发放股票股利使股价上涨。

要求:

(1)计算维持稳定增长的股利分配政策下公司2009年度应当分配的现金股利总额。

(2)分别计算甲、乙、丙三位董事提出的股利分配方案的个人所得税税额。

(3)分别站在企业和投资者的角度,比较分析甲、乙、丙三位董事提出的股利分配方案的利弊,并指出最佳股利分配方案。

参考答案:(1)公司2009年度应当分配的现金股利总额=0.2×(1+5%)×10000=2100(万元)

(2)甲董事提出的股利分配方案的个人所得税税额为0。

乙董事提出的股利分配方案下,股东可以获得的股票股利面值为10000×60%/10×5×50%=1500(万元)

应该缴纳的个人所得税税额为1500×20%=300(万元)

丙董事提出的股利分配方案下,股东可以获得的现金股利为2100×60%×50%=630(万元)

应缴纳的个人所得税税额为630×20%=126(万元)

(3)甲董事提出的股利分配方案

站在企业的角度,在公司面临较好的投资机会时可以迅速获利所需资金,但是站在投资者的角度,甲董事提出的股利分配方案不利于投资者安排收入与支出,不能确保公司股价的稳定,不利于公司树立良好的形象。

乙董事提出的股利分配方案

站在企业的角度:

①不需要向股东支付现金,在再投资机会较多的情况下,可以为公司再投资保留所需资金;

②可以降低公司股票的市场价格,既有利于促进股票的交易和流通,又有利于吸引更多的投资者成为公司股东,进而使股权更为分散,有效地防止公司被恶意控制;

③可以传递公司未来发展前景良好的信息,从而增强投资者的信心,在一定程度上稳定股票价格。

站在投资者的角度:

①既可以获得股利,又可以获得股票价值相对上升的好处;

②并且由于股利收入和资本利得税率的差异,如果投资者把股票股利出售,还会给他带来资本利得纳税上的好处。(注:此问考察的是股票股利的好处)

丙董事提出的股利分配方案

站在企业的角度,该方案向市场传递着公司正常发展的信息,有利于树立公司的良好形象,增强投资者对公司的信心,稳定股票的价格。稳定的股利额有利于吸引那些打算进行长期投资并对股利有很高依赖性的股东。但在公司面临新的投资机会时,不能为公司提供所需资金。

站在投资者的角度,稳定的股利额有助于投资者安排股利收入和支出。

综上,根据现阶段该公司的情况,选择乙董事的方案较为合适。

试题点评: 本题较为综合,分别考察不同的股利分配方案的优缺点,税赋情况。得满分的难度较高。

第2题:

“在鸟之手”理论的观点认为公司分配的股利越多,公司的市场价值越大。 ( )

A.正确

B.错误

第3题:

此题为判断题(对,错)。

第4题:

第5题:

第6题:

MM理论认为:在完善的资本市场条件下,股利政策不会影响公司的价值。公司价值是由公司投资决策所确定的本身获利能力和风险组合所决定,而不是由公司股利分配政策所决定。()

第7题:

股票股利对公司的意义包括( )。

A.可使股东分享公司的盈余而无须分配现金

B.能提高投资者对公司的信心

C.降低每股价值

D.降低公司发行费负担

第8题:

股利无关论认为股利分配对公司的市场价值不会产生影响,这一理论建立在一些假定之上,其中不包括( )。

A.投资者和管理当局可相同地获得关于未来投资机会的信息

B.不存在股票的发行和交易费用

C.投资决策不受股利分配的影响

D.投资者不关心公司股利的分配

第9题:

第10题: