第1题:

第2题:

A.530

B.560

C.650

D.600

第3题:

第4题:

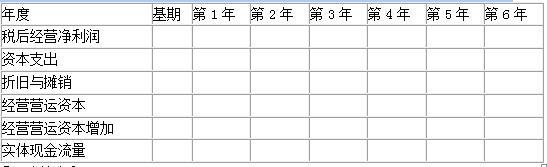

已知目标公司息税前经营利润为3000万元,折旧等非付现成本500万元,资本支出1000万元,增量营运资本300万元,所得税率30%。计算该目标公司的运用资本现金流量。

运用资本现金流量=息税前经营利润×(1-所得税率)+折旧等非付现成本-资本支出-增量营运资本

=3000×(1-30%)+500-1000-300

=1300(万元)

略

第5题:

第6题:

某公司息税前利润为1000万元,债务资金400万元,税前债务资本成本为6%,所得税税率为25%,权益资金5200万元,普通股资本成本为12%,则在公司价值分析法下,公司此时股票的市场价值为( )万元。

A.2200

B.6050

C.6100

D.2600

第7题:

第8题:

已知某目标公司息税前营业利润为5000万元,维持性资本支出1400万

元,增量营运资本400万元,所得税率25%.

要求:计算该目标公司的自由现金流量。

第9题:

第10题:

已知目标公司息税前经营利润为3000万元,折旧等非付现成本500万元,资本支出1000万元,增量营运资本400万元,所得税率30%。比较运用资本现金流量与股权现金流量差异(包括计算公式及评估的目标公司价值的含义)