货物因暴雨导致的非常损失

货物因管理不善而被盗

货物因违法而被没收

货物因管理不善造成的霉烂变质

第1题:

企业购进的货物发生非常损失,其增值税进项税额应从“应交税金-应交增值税”科目的( )专栏,转入“待处理财产损溢”科目。

A.进项税额

B.进项税额转出

C.转出未交增值税

D.转出多交增值税

第2题:

第3题:

A、转出未交增值税

B、进项税额

C、进项税额转出

D、转出多交增值税

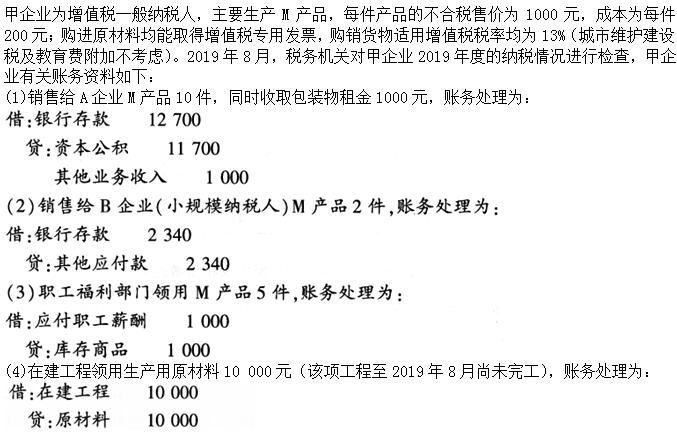

第4题:

境内单位进口货物取得境外单位的返利是否需要进项税额转出?如果不需要进行进项税额转出,是否需要进行其他处理?

第5题:

第6题:

企业下列各项行为中,应作为增值税进项税额转出处理的有( )。

A.工程项目领用本企业的材料

B.工程项目领用本企业的产品

C.非常损失造成的存货盘亏

D.以产品对外投资

第7题:

第8题:

增值税的一般纳税人将已抵扣进项税额的购进货物用于集体福利时,应做进项税额转出处理。()

第9题:

第10题:

下列各项属于“应交税费--应交增值税”科目贷方核算的是()