第1题:

某商业企业为增值税小规模纳税人,2008年购进一批货物取得普通发票,共支付价款200000元;经主管税务机关核准,购进税控收款机一台,取得普通发票,支付价款8000元,本月销售货物取得含税价款280000元;提供商品推广服务,取得收入30000元。本期应纳增值税为( )元。

A.10806.58

B.9606.84

C.11106.84

D.11206.89

第2题:

某商店为小规模纳税人,2009年3月从一般纳税人企业购进商品一批,支付款项2340元,注册税务师代理记账时正确的会计处理应为( )。

A.借:库存商品 2000

应交税费—应交增值税(进项税额) 340

贷:银行存款 2340

B.借:库存商品 2271.84

应交税费—应交增值税(进项税额) 68.16

贷:银行存款 2340

C.借:库存商品 2250

应交税费—应交增值税(进项税额) 90

贷:银行存款 2340

D.借:库存商品 2340

贷:银行存款 2340

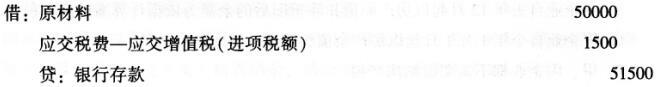

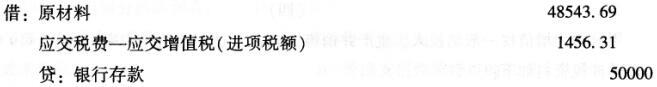

第3题:

城建公司(增值税一般纳税人)2011年5月从小规模纳税人处购进一批原材料,取得增值税普通发票,发票上注明价款117000元,货款通过银行转账支付,其正确的账务处理为( )。 A.借:原材料117000 贷:银行存款117000 B.借:原材料100000 应交税费——应交增值税(进项税额)17000 贷:银行存款117000 C.借:原材料113490 应交税费——应交增值税(进项税额)3510 贷:银行存款117000 D.借:原材料117000 贷:应付账款117000

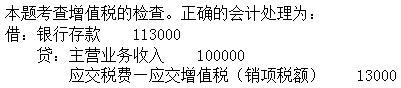

第4题:

第5题:

第6题:

A、0.9万元

B、0.85万元

C、2万元

D、1.5万元

第7题:

某商业企业为增值税小规模纳税人,2012年3月购进一批货物取得普通发票,共支付价款200000元;经主管税务机关核准,购进税控收款机一台,取得普通发票,支付价税合计金额8000元,本月销售货物取得含税价款280000元;提供商品推广服务,取得收入30000元。本期应纳增值税为( )元。

A.9606.84

B.6992.95

C.8155.34

D.7866.73

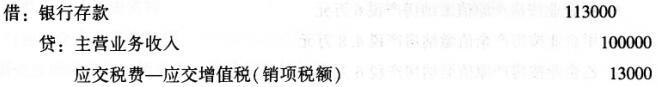

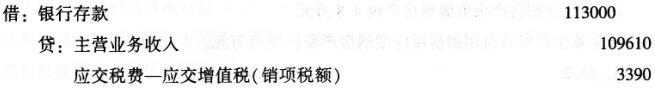

第8题:

某百货商场系一般纳税人,设立三个业务部:批发部、零售部和宾馆,该商场能正确核算各自的收入。2009年9月发生下列业务:

(1)从小规模纳税人企业购进自产农产品,普通发票上注明的价款55800元;

(2)购进一辆自用的小轿车,汽车价款185000元,货款已经支付,取得汽车销售专业发票;

(3)商场本月从一般纳税人企业购进商品取得的增值税专用发票上注明的增值税款为215320元,支付运费9600元(运费发票符合抵扣规定),购进商品货款均已支付并已验收入库;

(4)该商场批发部本月批发商

业务(1)可以抵扣的进项税为( )元。

A.7254

B.1674

C.1625.24

D.6419.47

第9题:

第10题: