50

12.5

200

0

第1题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

第2题:

甲公司2011年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品价款总额260 000元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月1:h如发现质量问题有权退货。销售A产品成本总额为200 000元。甲公司于2011年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至2011年12月31 日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。甲公司于2011年度财务报告批准对外报出前,A产品尚未发生退回。甲公司因销售A产品于2011年度确认的递延所得税费用是( )。

A.-4 500元

B.0元

C.4 500元

D.-15 000元

第3题:

甲公司20×7年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品价款总额260000元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。销售A产品成本总额为200000元。甲公司于20×7年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至20×7年12月31日止,上述已销售的A产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。甲公司于20×7年度财务报告批准对外报出前,A产品尚未发生退回。甲公司因销售A产品于20×7年度确认的递延所得税费用是( )。

A.-4500元

B. 0元

C.4500元

D.-15000元

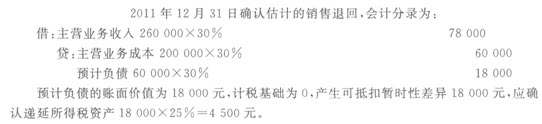

20×7年12月31日确认估计的销售退回,会计分录为:

借:主营业务收入 260000×30%

贷:主营业务成本 200000×30%

其他应付款 60000×30%

其他应付款的账面价值为18000元,计税基础为0,产生可抵扣暂时性差异18000元,应确认递延所得税资产18000×25%=4500元。

第4题:

借:信用减值损失 464 贷:坏账准备 464

借:所得税费用 116 贷:应交税费一应交所得税 116

借:以前年度损益调整 348 递延所得税资产 116 贷:坏账准备 464

借:应交税费一应交所得税 116 贷:递延所得税负债 116

第5题:

第6题:

甲公司适用的所得税税率为25%,2017年3月在上年度财务会计报告批准报出前发现一台管理用固定资产未计提折旧,属于重大差错。甲公司所得税汇算清缴于财务报告批准报出日之后完成。该固定资产系2015年6月取得的,根据甲公司的折旧政策,该固定资产2015年应计提折旧100万元,2016年应计提折旧200万元。假定甲公司按净利润的10%提取法定盈余公积,甲公司2016年度资产负债表“未分配利润”项目“期末余额”应调减的金额为( )万元。

A.202.5

B.180

C.200

D.270

第7题:

第8题:

甲公司2010年12月3日与乙公司签订产品销售合同。合同约定,甲公司向乙公司销售A产品价款总额2600万元(不含增值税),增值税税率为17%;乙公司应在甲公司发出产品后1个月内支付款项,乙公司收到A产品后3个月内如发现质量问题有权退货。销售A产品成本总额为2000万元。甲公司于2010年12月10日发出A产品,并开具增值税专用发票。根据历史经验,甲公司估计A产品的退货率为30%,至2010年l2月31日止,上述已销售的A,产品尚未发生退回。按照税法规定,销货方于收到购货方提供的《开具红字增值税专用发票申请单》时开具红字增值税专用发票,并作减少当期应纳税所得额处理。甲公司适用的所得税税率为25%,预计未来期间不会变更;甲公司预计未来期间能够产生足够的应纳税所得额以利用可抵扣暂时性差异。甲公司于2010年度财务报告批准对外报出前,A产品尚未发生退回。甲公司因销售A产品于2010年度确认的递延所得税费用是( )万元。

A.-45

B.0

C.45

D.-150

第9题:

第10题:

200

50

0

800