第1题:

在计算投资回收期时,其小数部分可用()计算。

A.当年净现金流量除以上年累计净现金流量的绝对值

B.上年累计净现金流量的绝对值除以当年净现金流量

C.当年现金流入量除以上年净现金流量的绝对值

D.当年净现金流出量除以上年累计净现金流量的绝对值

第2题:

第3题:

乙公司是一家机械制作企业,适用的企业所得税率为25%,该公司要求的最低收益率为12%,为了节约成本支出,提升运营效率和盈利水平,拟对正在使用的一台旧设备予以更新。其他资料如下:

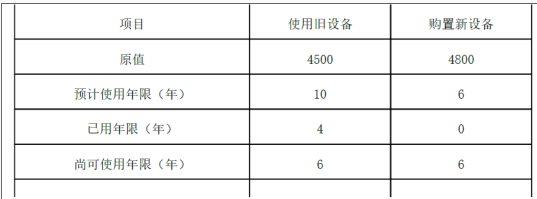

资料一:折旧设备数据资料如表6所示。

表6 已公司折旧 设备资料 金额单位:万元

项目

使用旧设备

购置新设备

原值

4500

4800

预计使用年限(年)

10

6

已用年限(年)

4

0

尚可使用年限(年)

6

6

税法残值

500

600

最终报废残值

400

600

目前变现价值

1900

4800

年折旧

400

700

年付现成本

2000

1500

年营业收入

2800

2800

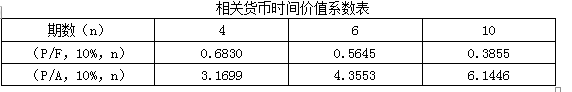

资料二:相关货币时间价值系数如表7所示。

表7 货币时间价值系数

期限(n)

5

6

(P/F,12%,n)

0.5674

0.5066

(P/A,12%,n)

3.6048

4.1114

要求:

(1)计算与购置新设备相关的下指标:①税后年营业收入;②税后年付现成本;③每年折旧抵税;④残值变价收入;⑤残值净收益纳税;⑥第1~5年现金净流量(NCF1~5)和第6年现金净流量(NCF6);⑦净现值(NPV)。

(2)计算与使用旧设备相关的下指标;①目前账面价值;②目前资产报废损益;③资产报废损益对所得税的影响;④残值报废损失减税。

(3)已知使用旧设备的净现值(NPV)为943.29万元,根据上述计算结处工,做出固定资产是否更新的决策,并说明理由。

【答案】

(1)

①税后年营业收入=2800*(1-25%)=2100(万元)

②税后年付现成本=1500*(1-25%)=1125(万元)

③每年折旧抵税=700*25%=175(万元)

④残值变价收入=600万元

⑤残值净收益纳税=(600-600)*25%=0万元

⑥NCF1~5=2100-1125+175=1150(万元)

NCF6=1150+600-0=1750(万元)

⑦NPV=-4800+1150*(P/A,12%,5)+1750*(P/F,12%,6)=-4800+1150*3.6048+1750*0.5066=232.07(万元)

(2)

①目前账面价值=4500-400*4=2900(万元)

② 目前资产报废损失=1900-2900=-1000(万元)

③资产报废损失抵税=1000*25%=250 (万元)

④残值报废损失减税=(500-400)*25%=25(万元)

(3)因为继续使用旧设备的净现值大于使用新设备的净现值,所以应选择继续使用旧设备,不应更新。

第4题:

第5题:

第6题:

第7题:

第8题:

企业新增车辆后的年经营现金流入量的计算方法为( )。

A.年经营现金流量=年净收益

B.年经营现金流量=年净收益+残值

C.年经营现金流量=年营业收入-付现成本-所得税

D.年经营现金流量=年净收益+年折旧额

E.年经营现金流量=年净收益-残值

第9题:

第10题: