第1题:

D公司是一个制造公司,拟添置一台大型设备,该设备预计需要使用5年,正在研究是通过自行购置还是租赁取得。有关资料如下: (1)如果企业自行购置该设备,预计购置成本1000万元。税法规定的折旧年限为8年,直线法计提折旧,税法规定残值为购置成本的5%。预计该资产5年后变现价值为300万元。 (2)如果以租赁方式取得该设备,租赁公司要求每年租金215万元,租期5年,租金在每年年末支付,租赁期内不得退租,租赁期满设备所有权不转让。 (3)已知D公司的所得税税率40%,税前借款(有担保)利率10%。 已知:(P/A,10%,5)=3.7908,(P/A,6%,5)=4.2124,(P/F,6%,5)=0.7473。 要求:请你为D公司做出租赁与自购设备的决策。

第2题:

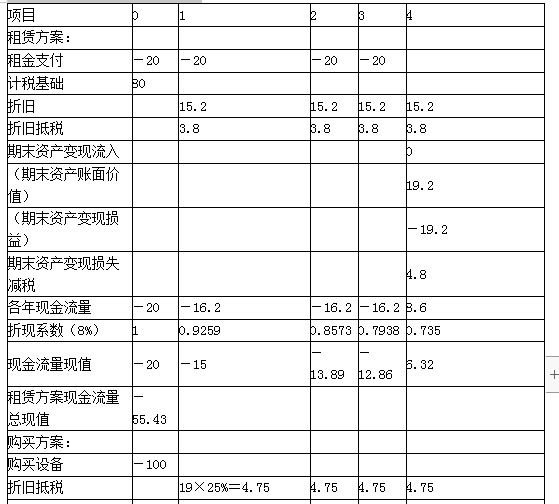

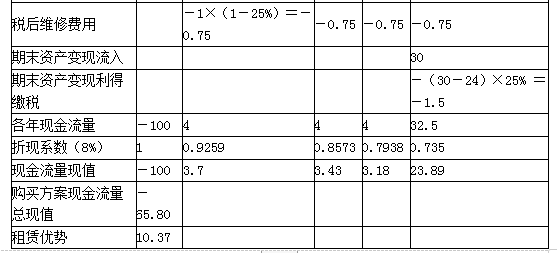

A公司已准备添置一台设备,该设备预计使用年限为5年,正在讨论是购买还是租赁。有关资料如下:

(1)如果自行购置该设备,预计购置成本2100万元。该类设备税法规定的折旧年限为8年,折旧方法为直线法,预计净残值率为8%。

(2)预计5年后该设备的变现收人为500万元。

(3)如果租赁该设备,租期5年,每年末需要向出租方支付租金350万元。

(4)该项租赁为租金可直接税前扣除租赁。

(5)A公司适用的所得税税率为25%,有担保债券的税前利率为8%。

(6)该设备每年的维修保养费用为5万元。

(7)该项目要求的最低报酬率为9%。

(1)针对A公司的“租赁与购买”通过计算作出决策;

(2)假设其他条件不变,计算A公司可以接受的最高租金。

第3题:

甲公司欲添置-台设备用于生产~种新型产品, 经过评估该项目净现值大于0,公司正在研究 该项目所需设备应通过自行购置还是租赁取得。 有关资料如下: (1)如果自行购置该设备,预计购置成本l500 万元。该项固定资产的税法折旧年限为5年, 法定残值率为购置成本的5%。预计该资产3 年后变现价值为600万元。 (2)如果以租赁方式取得该设备,租赁公司要 求每年租金470万元,租期3年,租金在每年 年末支付。 (3)已知甲公司适用的所得税税率为25%,税 前借款(有担保)利率8%。项目要求的必要 报酬率为l2%。 (4)合同约定,租赁期内不得退租,租赁期满 设备所有权不转让。 要求: (1)计算甲公司利用租赁取得设备的净现值。 (2)计算甲公司能够接受的最高租金。

第4题:

第5题:

甲公司是一个制造企业.为增加产品产量决定添置一台设备,预计该设备将使用2年。该设备可以通过自行购置取得,也可以租赁取得。目前甲公司的有关情况如下: (1)甲公司如果自行购嚣该设备,预计购置成本 2000万元。2年后该设备的变现价值预计为1100万元。税前营运成本每年80万元。 (2)甲公司和租赁公司的所得税率均为25%,投资项目的资本成本甲公司为12%。 要求:计算甲公司的税前损益平衡租金。

第6题:

A公司是一个制造企业,为增加产品产量决定添置一台设备,预计该设备将使用2年,设备投产后企业销售收入会增加1500万元,付现成本增加200万元(不含设备营运成本)。公司正在研究应通过自行购置还是租赁取得。有关资料如下:

(1)如果自行购置该设备,预计购置成本2500万元。该项固定资产的税法折旧年限为10年,残值率为购置成本的5%。2年后该设备的变现价值预计为1000万元。

(2)设备营运成本(包括维修费、保险费和资产管理成本等)每年l00万元。

(3)已知A公司的所得税税率为25%,投资项目的资本成本为l0%。

(4)假设出租人B公司购置该设备的成本为2400万元,预计该资产10年后变现价值为零;营运成本每年80万元;所得税税率为25%,投资项目的资本成本为10%。B公司提出每期应收取的租金为600万元,每期期初收取。

(1)评价购买该设备是否可行。

(2)若A公司采用经营租赁的方式取得设备的使用权,假设租赁是可撤销的短期租赁,计算A公司的期初损益平衡租金。

(3)计算B公司的期初损益平衡租金。

(4)判断租赁合约是否成立,解释原因。

第7题:

3.甲公司欲添置一台设备,正在研究应通过自行购置还是租赁取得。

有关资料如下:

(1)如果自行购置该设备,预计购置成本1200万元,每年的设备维护费用20万元。该项固定资产的税法折旧年限为6年,法定残值率为购置成本的10%。预计该资产4年后变现价值为500万元。

(2)如果以租赁方式取得该设备,乙租赁公司要求每年租金280万元,租期4年,租金在每年初支付。

(3)已知甲公司适用的所得税率为30%,出租人乙公司的所得税率为20%,税前借款(有担保)利率10%。项目要求的必要报酬率为12%。

(4)合同约定,租赁期内不得退租,租赁期满设备所有权不转让,每年维护费用20万元由乙租赁公司承担。

要求:

(1)若甲为盈利企业,有足够可供抵减的收益,计算甲公司利用租赁取得设备的净现值。

(2)若甲为盈利企业,有足够可供抵减的收益,计算甲公司能够接受的最高租金。

(3)若乙公司为盈利企业,有足够可供抵减的收益,计算乙公司利用租赁出租设备的净现值。

(4)若乙公司为盈利企业,有足够可供抵减的收益,计算乙公司能够接受的最低租金。

(5)若甲公司为亏损企业,没有可供抵减的收益,计算甲公司利用租赁取得设备的净现值。

(6)若乙公司为亏损企业,没有可供抵减的收益,计算乙公司利用租赁出租设备的净现值。

| 时间(年末) |

O |

1 |

2 |

3 |

4 |

4 |

|

避免资产购置支出 |

1200 |

|

|

|

|

|

|

税后租金支付 |

-280× ( 1-30%) =-196 |

-196 |

-196 |

-196 |

|

|

|

损失折旧抵税 |

|

-180×30%=-54 |

-54 |

-54 |

-54 |

|

|

避免税后的维护费用支出 |

|

20×(1-30%)=14 |

14 |

14

|

14

|

|

|

失去变现净流量 |

|

|

|

|

|

-(500- |

|

差额现金流量 |

1004 |

-236 |

-236 |

-236 |

-40 |

-494 |

|

折现系数(7%) |

1 |

0.9346 |

0.8734 |

0.8163 |

0.7629 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现金流量现值 |

1004.oo |

-220.57 |

-206.12 |

-192.65 |

-30.52 |

-313.94 |

|

净现值 |

40.2 |

|

|

|

|

|

| 时间(年末) |

0 |

1 |

2 |

3 |

4 |

4 |

|

购置设备现金支出 |

-1200 |

|

|

|

|

|

|

折旧抵税 |

|

180 X20%=36 |

36 |

36 |

36 |

|

|

税后租金 |

280×(1-20%1=224 |

224 |

224 |

224 |

|

|

|

税后维护费用 |

|

-20×(1-20%)=-16 |

-16 |

-16 |

-16 |

|

|

余值变现 |

|

|

|

|

|

500 |

|

(账面余值) |

|

|

|

|

|

480 |

|

(余值变现收益) |

|

|

|

|

|

20 |

|

余值变现收益纳税 |

|

|

|

|

|

20×20%=4 |

|

现金流量合计 |

-976 |

244 |

244 |

244 |

20 |

496 |

|

折现系数(8%) |

1 |

0.9259 |

0.8573 |

0.7938 |

0.735 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现值 |

-976 |

225.92 |

209.18 |

193.69 |

14.70 |

315.21 |

|

净现值 |

-17.30 |

|

|

|

|

|

| 时间(年末) |

0 |

1 |

2 |

3 |

4 |

4 |

|

避免资产购置支出 |

1200 |

|

|

|

|

|

|

租金支付 |

-280 |

-280 |

-280 |

-280 |

|

|

|

避免的维护费用支出 |

|

20 |

20 |

20 |

20 |

|

|

失去变现净流量 |

|

|

|

|

|

-500 |

|

差额现金流量 |

920 |

-260 |

-260 |

-260 |

20 |

-500 |

|

折现系数(10%) |

1 |

0.9091 |

0.8264 |

0.7513 |

0.683 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现金流量现值 |

920 |

~236.37 |

-214.86 |

-195.34 |

13.66 |

-317.75 |

|

净现值 |

-30.66 |

|

|

|

|

|

| 时间(年末) |

0 |

1 |

2 |

3 |

4 |

4 |

|

购置设备现金支出 |

-1200 |

|

|

|

|

|

|

租金收入 |

280 |

280 |

280 |

280 |

|

|

|

维护费用 |

|

-20 |

-20 |

-20 |

-20 |

|

|

余值变现 |

|

|

|

|

|

500 |

|

现金流量合计 |

-920 |

260 |

260 |

260 |

-20 |

500 |

|

折现系数(10%) |

1 |

0.9091 |

0.8264 |

0.7513 |

0.683 |

|

|

折现系数(12%) |

|

|

|

|

|

0.6355 |

|

现金流量现值 |

-920 |

236.37 |

214.86 |

195.34 |

-13.66 |

317.75 |

|

净现值 |

30.66 |

|

|

|

|

|

第8题:

为扩大生产规模,F公司拟添置一台主要生产设备,经分析该项投资的净再会大于零。该设备预计使用6年,公司正在研究是自行购置还是通过租赁取得。相关资料如下:

如时自行购置该设备,需要支付买价760万元,并需支付运输费10万元、安装调试费30万元。税法允许的设备折扣年限为8年,按直线法计提折旧,残值率为5%。为了保证设备的正常运转,每年需支付维护费用30万元,6年后设备的变现价值预计为280万元。

如果以租赁方式取得该设备,租赁公司要求的租金为每年170万元,在每年年末支付,租期6年,租赁期内不得退租。租赁公司负责设备的运输和安装调试,并负责租赁期内设备的维护。租赁期满设备所有权不转让。

F公司使用的所得税税率为25%,税前借款(有担保)利率为8%,该投资项目的资本成本为12%。

要求:

(1)计算租赁资产成本、租赁期税后现金流量、租赁期末资产的税后现金流量。

(2)计算租赁方案相对于自行购置方案的净现值,并判断F公司应当选择自行购置方案还是租赁方案。

第9题:

第10题: