第1题:

某公司息税前利润为1000万元,债务资金400万元,税前债务资本成本为6%,所得税税率为25%,权益资金5200万元,普通股资本成本为12%,则在公司价值分析法下,公司此时股票的市场价值为( )万元。

A.2200

B.6050

C.6100

D.2600

第2题:

第3题:

A、权益资本成本为 13.2%

B、股票市场价值为 1572.73万元

C、平均资本成本为11.05%

D、公司总价值为1600万元

第4题:

A公司为有限责任公司,于五年前成立,公司成立时注册资本为1000万元,红星公司现在欲投入资本600万元,占A公司全部有表决权资本的1/3,则A公司接受红星公司投资时,实收资本增加为()。

第5题:

第6题:

某公司2007年的税后利润为600万元,2008年需要增加投资资本900万元,公司的目标资本结构是权益资本占60%,债务资本占40%,公司采用剩余股利政策,增加投资资本900万元之后资产总额增加( )万元。

A.900

B.540

C.600

D.300

第7题:

第8题:

某公司2003年税后利润600万元,2004年需要增加投资资本900万元,公司的目标资本结构是权益资本占60%,债务资本占40%,公司采用剩余股利政策,增加投资资本 900万元之后资产总额增加( )万元。

A.900

B.540

C.600

D.300

第9题:

第10题:

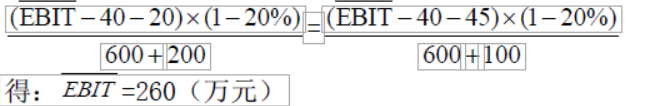

某公司原有资本1000万元,其中债务资本400万元(每年负担利息30万元),普通股资本600万元(发行普通股12万股,每股面值50元),企业所得税税率为30%。由于扩大业务,需追加筹资300万元,其筹资方式有三个:一是全部发行普通股:增发6万股,每股面值50元;二是全部按面值发行债券:债券利率为10%;三是发行优先股300万元,股息率为12%。分别计算普通股筹资与债券筹资以及普通股筹资与优先股筹资每股利润无差别点的息税前利润;