第1题:

A. 28.2

B.72

C.5.78

D.0

第2题:

某化妆品生产企业为增值税一般纳税人,2000年10月上旬从国外进口一批散装化妆品,支付给国外的货价120万元、相关税金10万元、卖方佣金2万元、运抵我国海关前的运杂费和保险费18万元;进口机器设备一套,支付给国外的货价35万元、运抵我国海关前的运杂费和保险费5万元。散装化妆品和机器设备均验收入库。本月内企业将进口的散装化妆品的 80%生产加工为成套化妆品7800件,对外批发销售6000件,取得不含税销售额290万元;向消费者零售800件,取得含税销售额51.48万元。

(化妆品的进口关税税率40%、消费税税率30%;机器设备的进口关税税率20%)

进口散装化妆品应缴纳关税( )万元。

A.30

B.40

C.50

D.60

第3题:

某生产企业为增值税一般纳税人,2006年10月上旬从国外进口一批散装化妆品,支付给国外的货价120万元、相关税金10万元、卖方佣金2万元、运抵我国海关前的运杂费和保险费18万元;进口机器设备一套,支付给国外的货价35万元、运抵我国海关前的运杂费和保险费5万元。散装化妆品和机器设备均验收入库。本月内企业将进口散装化妆品的80%生产加工为成套化妆品7800件,对外批发销售7000件,取得不含税销售额290万元;向消费者零售800件,取得含税销售额51.48万元。(化妆品的进口关税税率40%、消费税税率30%;机器设备的进口关税税率20%)要求:(1)计算该企业在进口环节应缴纳的消费税、增值税。(2)计算该企业国内销售应缴纳的消费税、增值税。

第4题:

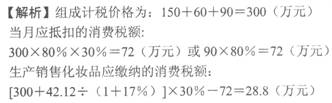

某化妆品生产企业为增值税一般纳税人,11月上旬从国外进口一批化妆品,关税完税价格为150万元,进口关税60万元,进口消费税90万元,进口增值税51万元。本月内企业将进口的散装化妆品的80%生产加工为成套化妆品9800件,对外批发销售5000件,取得不含税销售额300万元;向消费者零售600件,取得含税销售额42.12万元。 该企业国内生产应缴纳的消费税( )万元。

A.28.8

B.72

C.5.78

D.100.8

第5题:

某中外合资化妆品生产企业为增值税一般纳税人,2007年2月发生以下业务:

(1)从国外进口一批散装化妆品,支付给国外的货价120万元、运抵我国海关前的运杂费和保险费30万元;

(2)进口机器设备一套,支付给国外的货价35万元、运抵我国海关前的运杂费和保险费5万元。进口散装化妆品和机器设备均取得了完税凭证;

(3)本月内企业将进口的散装化妆品全部生产加工为成套化妆品,对外批发销售取得不含税销售额290万元;向消费者零售取得含税销售额51.48万元;(化妆品的进口关税税率40%、消费税税率30%;机器设备的进口关税税率20%。)

要求:

根据以上资料,回答下列问题:

(1)计算进口散装化妆品应缴纳的消费税;

(2)计算进口散装化妆品应缴纳的增值税;

(3)计算进口机器设备应纳的增值税;

(4)计算该企业国内生产销售环节应缴纳的增值税;

(5)计算该企业国内生产销售环节应缴纳的消费税。

第6题:

某地板生产企业为增值税一般纳税人,2009年 10月上旬从国外进口一批实木地板,关税完税价格为150万元,进口关税60万元。本月内企业将进口的实木地板的80%生产加工为高档实木地板7800件,对外批发销售6000件,取得不含税销售额300万元;向消费者零售800件,取得不含税销售额51.48万元。实木地板的消费税税率为5%。该企业国内销售应缴纳的消费税( )万元。

A.8.20

B.7.2

C.8.73

D.0

第7题:

某中外合资化妆品生产企业为增值税一般纳税人,2008年5月发生以下业务:

(1)从国外进口一批散装化妆品,支付给国外的货价120万元、运抵我国海关前的运杂费和保险费30万元,已验收入库;

(2)进口机器设备一套,支付给国外的货价35万元、运抵我国海关前的运杂费和保险费5万元,已验收入库;

(3)本月企业将进口的散装化妆品全部生产加工为成套化妆品7800件,对外批发销售7000件,取得不含税销售额290万元;向消费者零售800件,取得含税销售额51.48万元。

(化妆品的进口关税税率为40%、消费税税率为30%;机器设备的进口关税税率为20%)

要求:根据上述资料及税法相关规定,回答下列问题:

(1)计算进口散装化妆品应缴纳的消费税;

(2)计算进口散装化妆品应缴纳的增值税;

(3)计算进口机器设备应纳的增值税;

(4)计算该企业国内生产销售环节应缴纳的增值税;

(5)计算该企业国内生产销售环节应缴纳的消费税。

第8题:

某地板生产企业为增值税一般纳税人,2009年10月上旬从国外进口一批实木地板,关税完税价格为150万元,进口关税60万元。本月内企业将进口的实木地板的80%生产加工为高档实木地板7800件,对外批发销售6000件,取得不含税销售额300万元;向消费者零售800件,取得不含税销售额51.48万元。实木地板的消费税税率为5%。该企业国内销售缴纳的消费税为( )万元。

A.8.20

B.7.2

C.8.73

D.0

第9题:

某化妆品生产企业为增值税一般纳税人,2008年1月从国外进口一批散装化妆品,支付

给国外的货价l20万元、相关税金10万元、购货佣金2万元、运抵我国海关前的运杂费

和保险费l8万元;进口机器设备~套,支付给国外的货价35万元、运抵我国海关前的

运杂费和保险费5万元。散装化妆品和机器设备均已验收入库。本月内企业将进口的散

装化妆品的80%生产加工为成套化妆品7800件,对外批发销售6000件,取得不含税销

售额290万元;向消费者零售800件,取得含税销售额51.48万元。

(化妆品的进口关税税率为40%、消费税税率30%;机器设备的进口关税税率20%)

要求:请根据上述资料分别回答下面问题

(1)计算该企业在进口环节应缴纳的消费税、增值税。

(2)计算该企业国内生产销售环节应缴纳的增值税、消费税。

第10题: