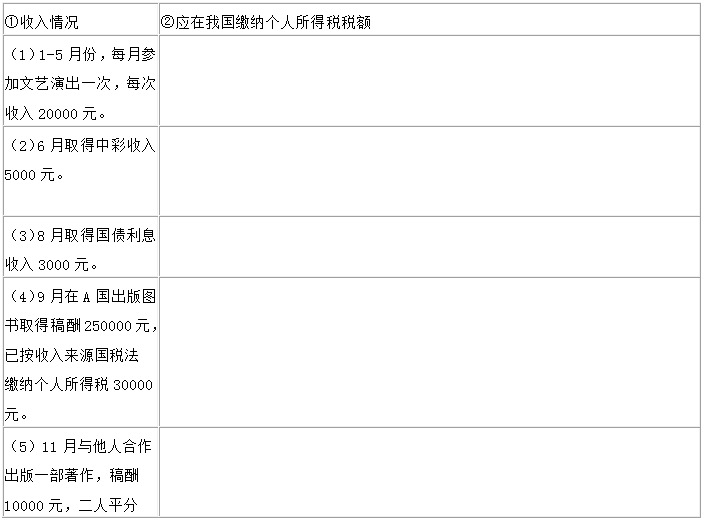

中国公民张某2012年共取得八项收入(见附表①“收入情况”栏目)。要求:根据个人所得税法及有关规定,逐项计算应在我国缴纳的个人所得税税额,并填写在②栏中。

第1题:

第2题:

第3题:

我国居民张某于2012年3月份许可甲公司使用A技术取得特许权使用费收入3000元,4月份许可乙公司使用B技术取得特许权使用费收入4500元。根据个人所得税法律制度的规定,张某针对上述业务应缴纳个人所得税( )元。

A. 1160

B.1200

C.1340

D.1500

第4题:

我国居民张某2012年3月取得劳务报酬收入100000元,根据个人所得税法律制度的规定,张某当月应缴纳个人所得税( )元。

A. 20000.

B.21000

C.22000

D..25000

第5题:

根据材料回答10~13题:

中国公民杨某系自由学者,2010年收入情况如下:

(1)出版中篇小说一部,取得稿酬50000元;

(2)受托对一电影剧本进行审核,取得审稿收入15000元;

(3)临时担任会议翻译,取得收入3000元;

(4)在某大学开展讲座,取得收入5000元。

要求:根据上述资料,回答下列小题。

业务(1)应缴纳的个人所得税为( )万元。

A.5600

B.8000

C.10000

D.7800

第6题:

中国公民张某系自由职业者,以绘画为生。李某2007年1~12月收入情况如下:

(1)一次取得绘画收入23000元;

(2)在A国出版画册取得稿酬150000元,已在A国税法缴纳了个人所得税12000元;

(3)取得保险赔款20000元;

(4)取得购买企业债券利息5000元。

要求:

计算张某2007年应纳的个人所得税款。

第7题:

中国公民张某系一大学教授,2006年度取得的收入情况如下:

(1)每月取得工资收入5600元;

(2)一次性取得设计收入2万元,缴税前从中依次拿出6000元、5000元,通过国家机关分别捐给了农村义务教育和贫困地区;

(3)出版专著一部,出版社支付稿酬10万元;

(4)在A国讲学取得税后收入2万元,已按收入来源地税法缴纳了个人所得税3000元。

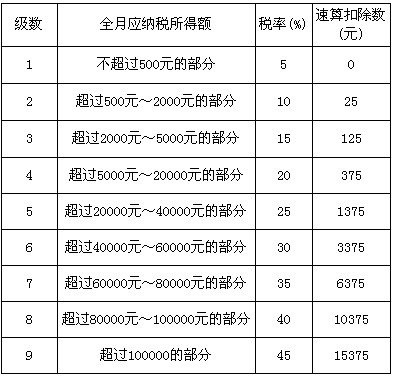

附:工资、薪金所得适用个人所得税税率表

根据上述资料回答下列问题:

2006年度张某取得的工资收入应缴纳个人所得税为( )元。

A.5700

B.6564

C.7140

D.8940

第8题:

中国公民张某系自由职业者,以绘画为生。张某2008年1~12月收人情况如下: (1)一次取得绘画收入23000元; (2)在A国出版画册取得稿酬150000元,已在A国税法缴纳了个人所得税12000元; (3)取得保险赔款20000元; (4)取得购买企业债券利息5000元。

要求:计算张某2008年应纳的个人所得税款。

第9题:

演员王某6月份领取工资收入1300元,某次演出取得收入20000元;另取得借给某演出公司的借款利息收入5000元。上述所得除工资已由单位扣缴税款外,其余均未申报纳税。

(1)根据《个人所得税法》及《税收征收管理法》的有关规定,计算王某应补缴多少个人所得税款,并说明理由。

(2)王某不申报纳税的行为是否构成犯罪,为什么?