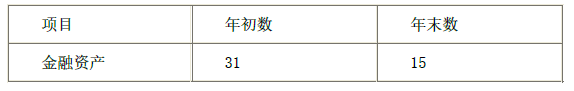

1)经营资产=资产总计-金融资产

年初经营资产=431-31=400(万元)

年末经营资产=515-15=500(万元)

经营负债=负债合计-金融负债

年初经营负债=231-131=100(万元)

年末经营负债=285-215=70(万元)

净经营资产=经营资产-经营负债

年初净经营资产=400-100=300(万元)

年末净经营资产=500-70=430(万元)

平均净经营资产=(300+430)/2=365(万元)(1 分)

净金融负债=金融负债-金融资产

年初净金融负债=131-31=100(万元)

年末净金融负债=215-15=200(万元)

平均净金融负债=(100+200)/2=150(万元)(1 分)

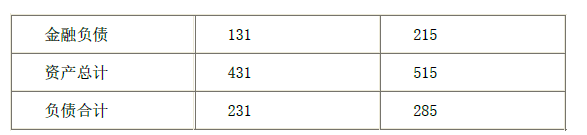

平均所得税税率=17.14/57.14×100%=30%

税后利息费用=22.86×(1-30%)=16(万元)

税后经营净利润=净利润+税后利息费用=40+16=56(万元)(1 分)

2)

销售税后经营净利率=税后经营利润/营业收入×100%=56/750×100%=7.4667%

净经营资产周转次数=营业收入/平均净经营资产=750/365=2.0548

净经营资产净利率=税后经营净利润/平均净经营资产×100%=56/365×100%=15.34%

税后利息率=税后利息/平均净金融负债×100%=16/150×100%=10.67%

经营差异率=净经营资产净利率-税后利息率=15.34%-10.67%=4.67%

期初股东权益=431-231=200(万元)

期末股东权益=515-285=230(万元)

平均股东权益=(200+230)/2=215(万元)

净财务杠杆=平均净金融负债/平均股东权益×100%=150/215×100%=69.77%

杠杆贡献率=经营差异率×净财务杠杆=4.67%×69.77%=3.26%

权益净利率=净经营资产净利率+杠杆贡献率=15.34%+3.26%=18.60%

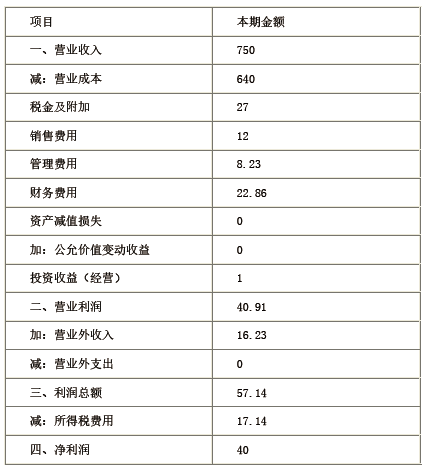

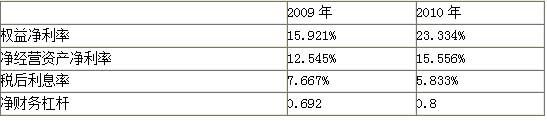

3)2009 年与2008 年相比,权益净利率提高(上升1.6%),原因如下:

① 权益净利率=净经营资产净利率+杠杆贡献率

2008 年:17%=15%+2%

2009 年:18.60%=15.34%+3.26%

净经营资产净利率提高对权益净利率的影响=15.34%-15%=0.34%

杠杆贡献率提高对权益净利率的影响=3.26%-2%=1.26% (1 分)

② 杠杆贡献率=经营差异率×净财务杠杆

2008 年:2%=5%×40%

2009 年:3.26% =4.67%×69.77%

经营差异率降低对杠杆贡献率的影响=(4.67%-5%)×40%=-0.132%

净财务杠杆提高对杠杆贡献率的影响=4.67%×(69.77%-40%)=1.39%(1 分)

③经营差异率=净经营资产净利率-税后利息率

2008 年:5%=15%-10%

2009 年:4.67%=15.34%-10.67%

净经营资产净利率提高对经营差异率的影响=15.34%-15%=0.34%

税后利息率提高对经营差异率的影响=10%-10.67%=-0.67%(1 分)

④净经营资产净利率=销售税后经营净利率×净经营资产周转次数

2008 年:15%=6.25%×2.4

2009 年:15.34%=7.4667%×2.0548

销售税后经营净利率提高对净经营资产净利率的影响=(7.4667%-6.25%)×2.4=2.92%

净经营资产周转次数降低对净经营资产净利率的影响=7.4667%×(2.0548-2.4)=-2.58%

结论:由于净经营资产净利率提高,使权益净利率上升0.34%;杠杆贡献率提高,使权益净利率上升1.26%。二者共同作用使权益净利率上升1.6%。

经营差异率降低,使杠杆贡献率下降0.132%;净财务杠杆提高,杠杆贡献率上升1.39%。二者共同作用使杠杆贡献率上升1.26%。

税后经营净利率提高,使净经营资产净利率上升2.92%,净经营资产周转次数降低,使净经营资产净利率下降2.58%。二者共同作用使净经营资产净利率上升0.34%。(1 分)

4)由于税后利息率高低主要由资本市场决定,而净财务杠杆也不能提高了,因此,提高权益净利率和杠杆贡献率的主要途径是提高净经营资产净利率。(2 分)

5)经营差异率(4.67%)为正数,表明借款产生的税后经营净利润大于借款的税后利息,增加借款增加的净利润为正数,会增加净利润,提高权益净利率,所以可行。