第1题:

关于保险企业所得税税前扣除的说法,正确的是( )。

第2题:

以下关于战略调整的说法正确的是( )。

第3题:

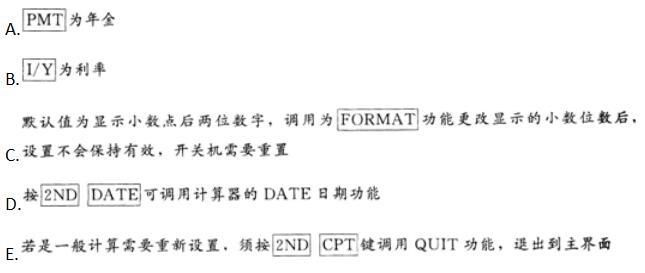

关于项目投资,下列说法正确的是( )。

A.经营成本中包括利息费用

B.项目总投资=建设投资+流动资金投资

C.城建税与增值税有关

D.调整所得税等于税前利润与适用的所得税税率的乘积

第4题:

第5题:

第6题:

下列各项中,关于所得税费用的核算说法正确的是( )。

A.企业所得税费用按照递延法计算

B.企业所得税费用按照资产负债表债务法计算

C.应纳税所得额在企业会计利润基础上调整确定

D.国债利息收入属于纳税调减额

第7题:

第8题:

A.实行分项课征

B.定额定率扣除

C.按月按次计算

D.综合计征

第9题:

第10题: