目标β权益1.97

该项目股东要求的报酬率为11.2%

项目资本成本为8.19%

β资产为1.125

第1题:

某大型企业W准备进入机械行业,为此固定投资项目计划按25%的资产负债率融资,固定资产原始投资额为5000万元,当年投资当年完工投产,借款期限为4年,利息分期按年支付,本金到期偿还。该项投资预计有6年的使用年限,该方案投产后预计销售单价40元,单位变动成本14元,每年经营性固定付现成本100万元,年销售量为45万件。预计使用期满有残值10万元,税法规定的使用年限也为6年,税法规定的残值为8万元,会计和税法均用直线法提折旧。目前机械行业有一家企业A,A的资产负债率为40%,权益的β值为1.5。A的借款利率为12%,而W为其机械业务项目筹资时的借款利率可望为10%,公司的所得税率均为40%,市场风险溢价为8.5%,无风险利率为8%,预计4年还本付息后该项目的权益的β值降低20%,假设最后2年仍能保持4年前的加权平均资本成本水平不变,权益成本和债务成本均不考虑筹资费。分别实体现金流量法和股权现金流量法用净现值法进行决策(折现率小数点保留到1%)。

第2题:

甲公司目前准备投资汽车项目,在确定项目系统风险时,掌握了以下资料:汽车行业上市公司的口值为1.2,行业平均资产负债率为40%,所得税率为30%;投资汽车项目后,公司将继续保持目前50%的资产负债率,本公司所得税率为25%,则本项目含有负债的股东权益口值是( )。

A.1.43

B.0.72

C.1.O3

D.1.25

第3题:

某大型企业W原来从事医药产品开发,现准备投资进入机械行业,为此固定资产投资项目计划按25%的资产负债率融资,固定资产原始投资额为5000万元,当年投资当年完工投产,假设债务期限4年,利息分期按年支付,本金到期偿还。该项投资预计有6年的使用年限,该方案投产后预计销售单价40元,单位变动成本14元,每年经营性固定付现成本100万元,年销售量为45万件。

预计使用期满有残值10万元,税法规定的使用年限也为6年,税法规定的残值为8万元,会计和税法均用直线法提折旧。目前机械行业有一家企业A,A企业的资产负债率为40%,权益的值为1.5。A的借款利率为12%,而W为其机械业务项目筹资时的借款利率可望为10%,公司的所得税率均为40%,市场风险溢价为8.5%,无风险利率为8%,预计4年后还本付息后该项目权益的值下降20%假设最后2年保持4 年前的加权平均资本成本水平不变,权益和债务资金的发行均不考虑筹资费。分别就实体现金流量法和股东现金流量法用净现值法进行决策。(折现率小数点保留到1%)。

第4题:

第5题:

第6题:

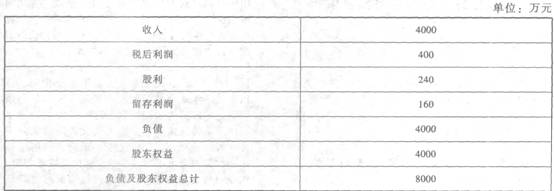

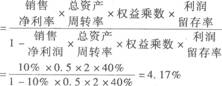

资料: (1)E公司的2012年度财务报表主要数据如下: (2)假设该公司未来保持经营效率和财务政策不变且不增发新股; (3)假设公司目前的负债均为有息负债,负债预计的平均利息率为8%,预计未来维持目前资本结构,公司目前发行在外的股数为400万股,公司目前的股价为15元/股。所得税税率为25%。 要求: 请分别回答下列互不相关的问题: (1)计算该公司目前的可持续增长率; (2)计算该公司股票的资本成本; (3)计算该公司负债的税后资本成本; (4)计算该公司的加权资本成本。

(2)假设该公司未来保持经营效率和财务政策不变且不增发新股; (3)假设公司目前的负债均为有息负债,负债预计的平均利息率为8%,预计未来维持目前资本结构,公司目前发行在外的股数为400万股,公司目前的股价为15元/股。所得税税率为25%。 要求: 请分别回答下列互不相关的问题: (1)计算该公司目前的可持续增长率; (2)计算该公司股票的资本成本; (3)计算该公司负债的税后资本成本; (4)计算该公司的加权资本成本。

第7题:

第8题:

M公司的目标资本结构为40%的负债、10%的优先股和50%的权益资本,已知负债筹资的税前成本为9%,优先股成本为10%,权益资本成本为15.6%,公司适用25%的所得税税率,则M公司的加权平均资本成本为( )。

A.10.24%

B.11.5%

C.11.2%

D.11.35%

第9题:

第10题: