32.56

30.17

33.45

35.58

第1题:

A.3078

B.3240

C.17442

D.17280

第2题:

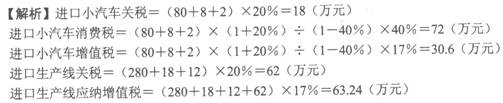

某企业进口一辆高档小汽车(消费税税率为40%,进口自用),买价80万元,发生境外运保费8万元,支付卖方佣金2万元。进口境外一套生产线自用,买价280万元,发生境外运保费18万元,支付卖方佣金12万元,运抵厂地,发生运费3万元,取得境内运输的公路内河货物运输业统一发票,以下税金计算不正确的是( )。(关税税率均为20%)

A.进口小汽车应纳关税18万元

B.进口小汽车应纳消费税72万元

C.进口小汽车应纳增值税30.6万元

D.进口生产线应纳增值税52.7万元

第3题:

某企业为增值税一般纳税人,2014年2月进口10辆小汽车,其中2辆自用,另外8辆用于对外销售,进口这10辆小汽车共支付买价40万元,另支付小汽车运抵我国境内输入地点起卸前发生的运费、保险费共计15万元。货物报关后,该企业按规定缴纳了进口环节的增值税,并取得海关进口增值税专用缴款书。当月销售小汽车取得不含税销售收入250万元,则该企业2014年2月应缴纳增值税()万元。(已知小汽车关税税率为20%,消费税税率为9%)

关税完税价格=40+15=55(万元);

应纳关税=55×20%=11(万元)。

进口环节应纳增值税=(55+11)/(1-9%)×17%=12.33(万元)。

该企业2014年2月应缴纳增值税=250×17%-12.33=30.17(万元)。

第4题:

第5题:

第6题:

第7题:

第8题:

下列各项中,不需缴纳城建税的有()

A.个人将购买超过5年的普通住房对外销售

B.企业进口生产设备自用

C.盐矿生产企业生产固体盐销售

D.企业购买小汽车自用

选项A:个人将购买超过5年的普通住房对外销售,免征营业税,城建税随“三税”的减免而减免;

选项B:海关对进口产品代征的增值税、消费税,不征收城建税;

选项D:企业购买小汽车自用,缴纳车辆购置税,不需要缴纳城建税。

第9题:

第10题: