450

681

900

2600

第1题:

某机械制造企业(一般纳税人)某月销售应税货物开具增值税专用发票上注明的价款500000元,同时收取优质费17550元,开具普通发票。两项业务合计应计提增值税销项税额为()

A、85000元

B、87550元

C、88500元

D、88050元

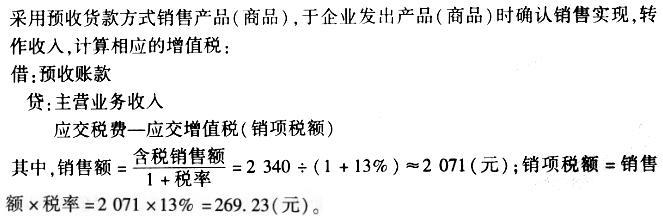

第2题:

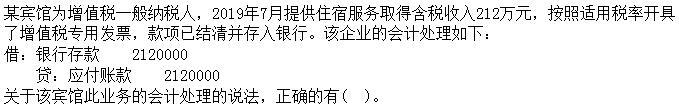

第3题:

甲企业销售给B企业产品应调增增值税销项税额为( )元。 A.0B.70.2C.340 D.397.8

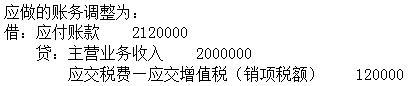

第4题:

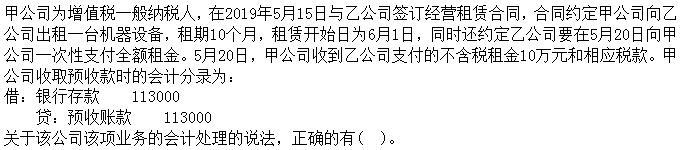

第5题:

第6题:

某企业2011年5月10日销售产品一批,销售收入40000元,增值税销项税额为6800元代客户垫支的运费3000元,企业应确认的收入为( )元。

第7题:

第8题:

某自行车生产企业(一般纳税人)某月通过自设门市部向消费者销售自行车取得收入14040元,应计提增值税销项税额为()

A、2030元

B、2040元

C、2050元

D、2060元

第9题:

第10题: