2845

375

992.5

2075

第1题:

乙公司采用递延法核算所得税,上期期末“递延税款”账户的贷方余额为3300万元,适用的所得税税率为33%;本期发生的应纳税时间性差异和可抵减时间性差异分别为3500万元和300万元,适用的所得税税率为30%;本期转回的应纳税时间性差异为1200万元。乙公司本期期末“递延税款”账户的贷方余额为( )万元。

A.3600

B.3864

C.3900

D.3960

第2题:

某股份有限公司采用债务法核算所得税,上期期末“递延所得税负债”科目的贷方余额为2 500.4万元,适用的所得税税率为38%;本期发生的应纳税时间性差异为1 200万元,适用的所得税税率为30%。该公司本期期末“递延所得税负债”科目的余额为( )万元。

A.2 334

B.2 645.2

C.2 860.4

D.2 956.4

第3题:

A.“递延所得税负债”核算企业根据所得税准则确认的可抵扣暂时性差异产生的所得税负债

B.“递延所得税负债” 核算企业根据所得税准则确认的应纳税暂时性差异产生的所得税负债

C.根据所得税准则应予确认的递延所得税负债,记入本账户的借记

D.“递延所得税负债” 账户期末借方余额,反映企业已确认的递延所得税负债的余额

第4题:

甲公司采用债务法核算所得税,上期期末“递延所得税负债”账户的贷方余额为330万元;本期发生的可抵减暂时性差异为100万元,适用的所得税率为33%。则甲公司本期期末“递延所得税负债”账户的贷方余额为( )万元。

A.430

B.297

C.141.9

D.363

第5题:

某企业采用债务法核算所得税,上期期末“递延税款”科目的贷方余额为2640万元,适用的所得税税率为40%。本期发生的应纳税时间性差异为2400万元,本期适用的所得税税率为33%。本期期末“递延税款”科目余额为( )万元。

A.1386(贷方)

B.2970(贷方)

C.3432(贷方)

D.3600(贷方)

第6题:

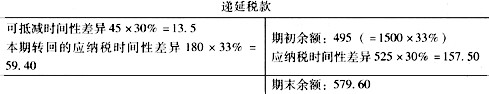

甲公司上期期末“递延税款”账户的贷方余额为495万元,适用的所得税税率为33%。本期适用的所得税税率为30%;本期发生的应纳税时间差异为525万元,可抵减时间性差异为45万元,本期转回的应纳税时间性差异为180万元。采用债务法时甲公司本期“递延税款”发生额为( )万元。

A.借方45

B.贷方45

C.贷方84.6

D.贷方90

第7题:

某公司20×3年12月31日购入一台设备,入账价值为4 800万元,预计净残值为零,预计使用年限为8年,采用年限平均法计提折旧,税法规定的折旧年限为10年。公司采用债务法核算所得税,适用所得税税率为33%,20×7年1月1日“递延所得税负债”科目贷方余额为340万元。假设20×7年度除上述事项外无其他纳税调整事项,公司在转回时间性差异时有足够的应纳税所得额用以抵减可抵扣暂时性差异。该公司20×7年12月31“递延所得税负债”科目贷方余额为( )。

A.220万元

B.300.4万元

C.379.6万元

D.460万元

第8题:

A公司上期期末“递延税款”账户的贷方余额为495万元,适用的所得税税率为33%。本期适用的所得税税率为30%;本期发生的应纳税时间性差异为525万元,可抵减时间性差异为45万元,本期转回的应纳税时间性差异为180万元。采用递延法时A公司本期期末“递延税款”账户的贷方余额为( )万元。

A.84.6

B.579.6

C.-45

D.585

第9题:

华德公司采用资产负债表债务法核算所得税,上期适用所得税税率为15%,期末“递延所得税负债”科目的贷方余额为3600元,本期新发生应纳税时间性差异4200元,本期适用的所得税税率为25%,本期期末“递延所得税负债”科目的贷方余额为 ( )元。

A.4320

B.5706

C.6534

D.7050

第10题: