市场流动性

市场股权风险溢价

总体资产的波动

总体的保证金需求

第1题:

反应某资产的期望收益与其贝塔系数的线性关系是( )

A报酬与风险比值

B组合权重

C组合风险

D证券市场线

E市场风险溢价

第2题:

第3题:

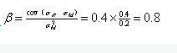

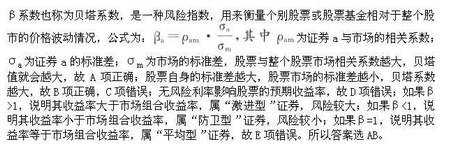

已知某股票的总体收益率为12%,市场组合的总体收益率为16%,无风险报酬率为4%,则该股票的β系数为( )。

A.0.67

B.0.8

C.0.33

D.0.2

第4题:

第5题:

第6题:

个别证券的风险溢价是通过如下计算而得( )

A证券的贝塔乘以市场风险溢价

B证券的贝塔乘以无风险收益率

C证券的期望收益加无风险收益率

D将市场风险溢价除以(1-beta)

E将市场风险溢价除以该证券的beta

第7题:

第8题:

已知甲股票的风险收益率为12%,市场组合的风险收益率为10%,甲股票的必要收益率为16%,资本资产定价模型成立,乙股票的口系数为0.5,乙股票收益率与市场组合收益率的协方差为6%。

要求:

(1)计算甲股票的口系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)确定证券市场线的斜率和截距;

(4)如果甲、乙构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4,计算资产组合的卢系数以及资产组合收益率与市场组合收益率的协方差;假设资产组合收益率的方差为16%,计算资产组合收益率与市场组合收益率的相关系数;

(5)如果甲的收益率标准差为15%,把甲、乙的投资比例调整为相等,即各为0.5,并假设甲股票收益率与乙股票收益率的相关系数为1,资产组合收益率的标准差为12%,计算乙股票收益率的标准差。

(4)假设市场是均衡的,计算所选项目的风险价值系数(b);

(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的口系数;

(6)计算乙项目收益率与市场组合收益率的相关系数。

第9题:

第10题:

Ⅰ市场投资组合包含市场上所有风险资产,其包含的各资产的投资比例与整个市场上的风险资产的相对市值比例一致

Ⅱ市场组合是最优风险投资组合,即资本市场线与有效边界的切点

Ⅲ市场组合的风险溢价与市场组合的方差和投资者的典型风险偏好成反比

Ⅳ单个资产的风险溢价与市场投资组合m的风险溢价和该资产的β系数成比例