0.06

0.09

0.15

0.17

0.19

第1题:

已知甲股票的β系数为1.5,证券市场线的斜率为12%,证券市场线的截距为5%,资本资产定价模型成立,乙股票的β系数为0.8,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。

要求:

(1)确定无风险收益率;

(2)确定市场风险溢酬;

(3)计算甲股票的风险收益率和必要收益率;

(4)计算股票价格指数平均收益率;

(5)计算资产组合的β系数和预期收益率。

第2题:

已知甲股票的风险收益率为20%,市场组合的风险收益率为16%,甲股票的必要收益率为25%,假设资本资产定价模型成立,乙股票的届系数为0.8,乙股票收益率与市场组合收益率的协方差为40%,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。

要求:

(1)计算甲股票的β系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)计算资产组合的β系数和预期收益率;

(4)计算资产组合收益率与市场组合收益率的协方差(保留三位小数);

(5)确定证券市场线的斜率和截距。

第3题:

第4题:

第5题:

第6题:

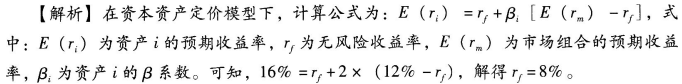

假设资本资产定价模型成立,某股票的预期收益率为16%,贝塔系数(β)为2,如果市场组合的预期收益率为12%,市场的无风险收益率为()。

A.5%

B.6%

C.7%

D.8%

第7题:

短期国库券的收益率为5%,假定一贝塔值为1的资产组合市场要求的期望收益率为12%,根据CAPM模型:

(1)市场资产组合的预期收益率是多少?

(2)假定投资者正在考虑买入一只股票,价格为40元,该股票预计来年派发红利3元,投资者预期可以以41元卖出。股票的贝塔为-0.5,该股票的价格是高估还是低估了?

(1)市场组合的贝塔值为1,它的预期收益率为12%。

(2)贝塔值为0意味着无系统风险。股票组合的公平收益率是无风险利率5%。

(3)根据SML方程,贝塔值为-0.5的股票的公平收益率为:

,利用第二年的预期价格和红利,得 股票的预期收益率为:E(r)=

,利用第二年的预期价格和红利,得 股票的预期收益率为:E(r)=  。因为预期收益率超过了公平收益率,股票定价必然过低。

。因为预期收益率超过了公平收益率,股票定价必然过低。第8题:

A、高估

B、低估

第9题:

第10题: