第1题:

某企业全部资本为200万元,负债比例为 40%,债务利息为12%,每年支付优先股股利1.44万元,企业所得税率为40%,企业息税前利润为 32万元,则企业的财务杠杆系数为( )。

A.1.55

B.1.6

C.1.43

D.1.5

第2题:

某企业2004年的销售额为1000万元,变动成本600万元,固定经营成本200万元,利息费用10万元,没有融资租赁和优先股,预计2005年息税前利润增长率为10% ,则2005年的每股利润增长率为( )。

A.10%

B.10.5%

C.15%

D.12%

第3题:

第4题:

第5题:

第6题:

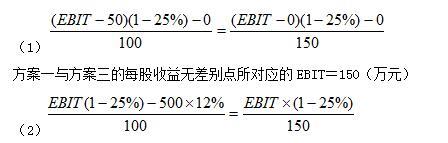

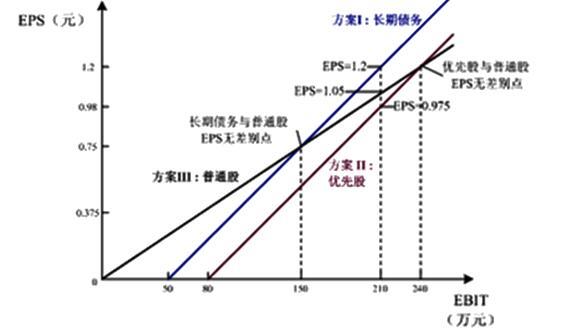

某企业目前拥有资本1000万元,其结构为:负债资本20%(年利息20万元),普通股权益资本80%(发行普通股10万股,每股面值80万元),现准备追加筹资400万元,有两种筹资方案可供选择

(1)全部发行普通股。增发5万股,每股面信80元

(2)全部筹措长期债务,利率为10%,利息为40万元,企业追加筹资后,息税前利润预计为160万元,所得税率为25%

要求:

(1)计算每股收益无差别点( )

A.EBI=130万元

B.EBIT=150万元

C.EBT=155万元

D.EBI=140万元

(2)该企业选择哪一种融资方案。( )

A.采用负债筹资方案 B.采用发行股票筹资方案

第7题:

第8题:

第9题:

第10题: