第1题:

1.甲公司是一家制药企业。2008年,甲公司在现有产品P-I的基础上成功研制出第二代产品P-Ⅱ。如果第二代产品投产,需要新购置成本为10000000元的设备一台,税法规定该设备使用期为5年,采用直线法计提折旧,预计残值率为5%。第5年年末,该设备预计市场价值为1000000元(假定第5年年末P-Ⅱ停产)。财务部门估计每年固定成本为600000元(不含折旧费),变动成本为200元/盒。另,新设备投产初期需要投入净营运资金3000000元。净营运资金于第5年年末全额收回。

新产品P-Ⅱ投产后,预计年销售量为50000盒,销售价格为300元/盒。同时,由于产品P-I与新产品P-Ⅱ存在竞争关系,新产品P-Ⅱ投产后会使产品P-I的每年经营现金净流量减少545000元。

新产品P-Ⅱ项目的β系数为1.4。甲公司的债务权益比为4:6(假设资本结构保持不变),债务融资成本为8%(税前)。甲公司适用的公司所得税税率为25%。资本市场中的无风险利率为4%,市场组合的预期报酬率为9%。假定经营现金流入在每年年末取得。

要求:

(1)计算产品P-Ⅱ投资决策分析时适用的折现率。

(2)计算产品P-Ⅱ投资的初始现金流量、第5年年末现金流量净额。

(3)计算产品P-Ⅱ投资的净现值。

第2题:

甲公司是一个制造企业,为增加产品产量决定 添置一台设备,预计该设备将使用2年。如果自行购置该设备,预计购置成本1000万元。该项固定资产的税法折旧年限为5年,无残值。2年后该设备的变现价值预计为500万元。营运成本每年48万元,甲公司的所得税率为25%,投资项目的资本成本为10%,则承租人的税前损益平衡租金为( )。 A.433.86B.416.28C.312.21D.326.21

第3题:

1997年12月15日,A公司购入一台不需安装即可投入使用的设备,其原价为1230万元。该设备预计使用年限为10年,预计净残值为30万元,采用年限平均法计提折旧。2001年12月31日,经过检查,该设备的可收回金额为560万元,预计使用年限为5年,预计净残值为20万元,折旧方法不变。2002年度该设备应计提的折旧额为( )万元。

A.90

B.108

C.120

D.144

第4题:

第5题:

甲公司是一家制药企业。2008年,甲公司在现有产品P-Ⅰ的基础上成功研制出第二代产品P-Ⅱ。如果第二代产品投产,需要新购置成本为10000000元的设备一台,税法规定该设备使用期为5年,采用直线法计提折旧,预计残值率为5%。第5年年末,该设备预计市场价值为1000000元(假定第5年年末P-Ⅱ停产)。财务部门估计每年固定成本为600000元(不含折旧费),变动成本为200元/盒。另外,新设备投产初期需要投入净营运资金3000000元。净营运资金于第5年年末全额收回。新产品P-Ⅱ投产后,预计年销售量为50000盒,销售价格为300元/盒。同时,由于产品P-Ⅰ与新产品P-Ⅱ存在竞争关系,新产品P-Ⅱ投产后会使产品P-Ⅰ的每年经营现金净流量减少545000元。新产品P-Ⅱ项目的β系数为1.40甲公司的债务权益比为4:6(假设资本结构保持不变),债务融资成本为8%(税前)。甲公司适用的公司所得税税率为25%。资本市场中的无风险利率为4%,市场组合的预期报酬率为9%。假定经营现金流入在每年年末取得。

要求:

(1)计算产品P-Ⅱ投资决策分析时适用的折现率。

(2)计算产品P-Ⅱ投资的初始现金流量、第5年年末现金流量净额。

(3)计算产品P-Ⅱ投资的净现值。

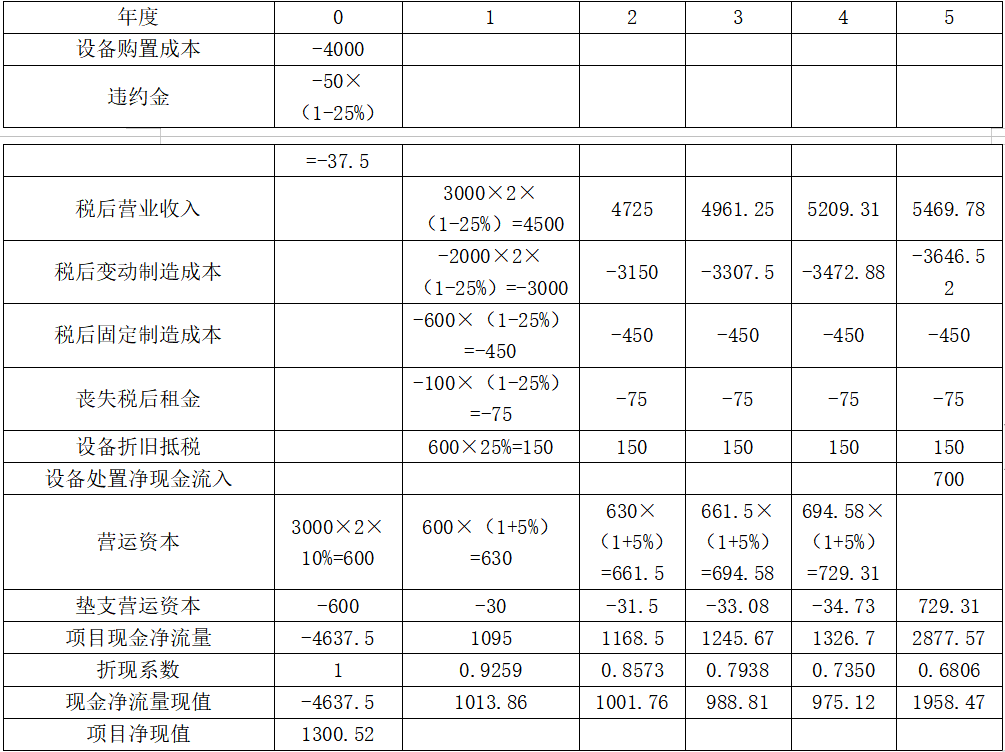

(1)权益资本成本=4%+1.4*(9%-4%)=11%加权平均资本成本=0.4*8%*(1-25%)+0.6*11%=9%所以适用折现率为9%。

(2)初始现金流量=10000000+3000000=13000000(元)第5年末账面价值=10000000*5%=500000(元)所以,变现相关流量=1000000+(500000-1000000)*25%=875000(元)每年折旧=10000000*0.95/5=1900000所以,第5年现金流量净额=50000*300*(1-25%)-(600000+200*50000)*(1-25%)+1900000*25%+3000000-545000+875000=7105000(元)

(3)企业1~4年的现金流量=50000*300*(1-25%)-(600000+200*50000)*(1-25%)+1900000*25%-545000=3230000所以,净现值=3230000*(P/A,9%,4)+7105000*(P/S,9%,5)-13000000=2081770.5(元)

第6题:

1997年12月15日,甲公司购入一台不需安装即可投入使用的设备,其原价为1230万元。该设备预计使用年限为10年,预计净残值为30万元,采用年限平均法计提折旧。2001年12月31日,经过检查,该设备的可收回金额为560万元,预计使用年限为5年,预计净残值为20万元,折旧方法不变。2002年度该设备应计提的折旧额为( )万元。

A.90

B.108

C.120

D.144

第7题:

第8题:

1997年12月15日,甲公司购入一台不需安装即可投入使用的设备,其原价为1230万元。该设备预计使用年限为10年,预计净残值为30万元,采用年限平均法计提折旧。2001年12月31日,经过检查,该设备的可收回金额为560万元,预计使用年限为5年,预计净值为20万元,折旧方法不变。2002年度该设备应计提的折旧额为( )万元。

A.90

B.108

C.120

D.144

第9题:

第10题: