第1题:

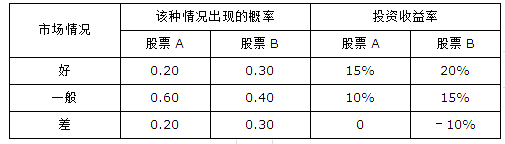

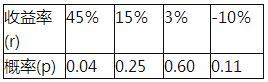

A、B两种股票各种可能的投资收益率以及相应的概率如下表所示: 发生概率 A的投资收益率 (%) B的投资收益率 (%) 0.2 40 30 0.5 10 10 0.3 -8 5已知二者之间的相关系数为0.6,资产组合中A、B两种股票的投资比例分别为40%和60%。

要求(计算结果保留两位小数):

(1)计算两种股票的期望收益率;

(2)计算两种股票收益率的标准差;

(3)计算两种股票收益率的协方差;

(4)假设无风险收益率为8%,与B股票风险偏好基本相同的c股票的投资收益率为12%,其收益率的标准离差率为20%,计算B股票的风险价值系数;

(5)计算资产组合的期望收益率;

(6)计算资产组合收益率的标准差。

第2题:

已知A股票的预期收益率为10%,收益率的标准差为7%,B股票的预期收益率为15%,收益率的方差为6%,A、B两种股票的投资股数比例为3:2,投资时每股价格比例为4:3,不考虑交易费用。两种股票收益率之间的相关系数为0.8。

要求:

(1)假设无风险收益率为4%,A股票风险价值系数为0.2,计算A股票的风险收益率与必要收益率;

(2)计算两种股票的资产组合的预期收益率;

(3)计算两种股票的资产组合收益率的方差。

第3题:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲乙两种投资组合。

已知三种股票的β系数分别为1.5、1.0和0.5,它们在甲种投资组合下的投资比重为50%、30%和20%;乙种投资组合的风险收益率为3.4%.同期市场上所有股票的平均收益率为12%,无风险收益率为8%.

要求:

(1)根据A、B、C股票的β系数,分别评价这三种股票相对于市场投资组合而言的投资风险大小。

(2)按照资本资产定价模型计算A股票的必要收益率。

(3)计算甲种投资组合的β系数和风险收益率。

(4)计算乙种投资组合的β系数和必要收益率。

(5)比较甲乙两种投资组合的β系数,评价它们的投资风险大小。

(1)A股票的β系数为1.5,B股票的β系数为1.0,C股票的β系数为0.5,所以A股票相对于市场投资组合的投资风险大于B股票,B股票相对于市场投资组合的投资风险大于C股票。

(2)A股票的必要收益率=8%+1.5×(12%-8%)=14%

(3)甲种投资组合的β系数=1.5×50%+1.0×30%+0.5×20%=1.15

甲种投资组合的风险收益率=1.15×(12%-8%)=4.6%

(4)乙种投资组合的β系数=3.4%/(12%-8%)=0.85

乙种投资组合的必要收益率=8%+3.4%=11.4%

(5)甲种投资组合的β系数大于乙种投资组合的β系数,说明甲的投资风险大于乙的投资风险。

第4题:

第5题:

第6题:

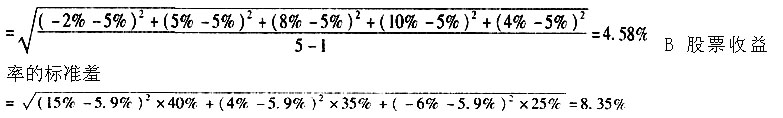

已知股票x与股票Y未来收益率可能实现的状态有3种,各个状态的概率与该状态下可以实现的收益率见下表: 状态 1 2 3 概率 0.3 0.4 0.3 股票X的收益率 -5% 10% 25% 股票Y的收益率 -10% 15% 40%要求:

(1)股票x与股票Y的期望收益率为多少?

(2)股票x与股票Y的风险是多少?

(3)两只股票的协方差与相关系数各是多少?

(4)如果现在有一个投资组合,它在股票x与股票Y上的投资权重各为50%,那么该投资组合的期望收益率和风险又是多少?

第7题:

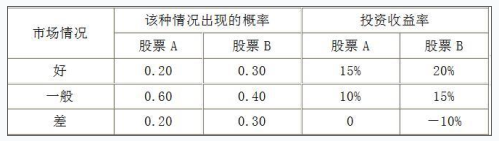

甲投资者现在打算购买一只股票,已知A股票过去五年的收益率分别为:-2%,5%,8%,10%,4%;B股票为新发行的股票,预计未来收益率为15%的可能性为40%,未来收益率为4%的可能性为35%,未来收益率为-6%的可能性为25%。

要求:

(1)计算A、B股票的预期收益率;

(2)计算A、B股票收益率的标准差;

(3)计算A、B股票收益率的标准离差率,并比较二者的风险大小;

(4)如果甲是风险中立者,回答甲投资者会选择哪只股票。

第8题:

某公司拟进行股票投资,计划购买A、B、C三种股票,并分别设计了甲、乙两种资产组合。已知三种股票的口系数分别为1.5、1.0和0.5,它们在甲种资产组合下的投资比重为50%、30%和20%;乙种资产组合的风险收益率为3.4%。同期市场上所有股票的平均收益率为12%,无风险收益率为8%。

要求:

(1)根据A、B、C股票的β系数,分别评价这三种股票相对于市场投资组合而言的系统风险大大小;

(2)按照资本资产定价模型计算A股票的必要收益率;

(3)计算甲种资产组合的β系数和风险收益率;

(4)计算乙种资产组合的β系数和必要收益率;

(5)比较甲、乙两种资产组合的β系数,并据以评价它们的投资风险大小。

第9题:

第10题: