第1题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率为 17%,消费税税率为8%,2004年3月份有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为800元,同时负责运输并收取运输费1000元。

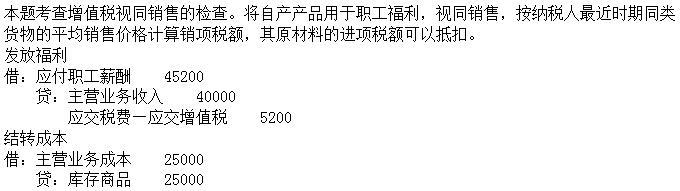

(2)将甲产品50件用于职工福利,已知其生产成本为每件500元。

(3)购进一批原材料,取得的增值税专用发票上注明价款为200000元,税款 34000元。

(4)上述购进材料入库时发现短缺10%,经查属于非正常损失。

(5)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为 50000元,支付加工费10000元,并取得增值税专业发票。A厂无同类产品的对外售价。

根据上述资料回答下列问题:

第一笔业务应计算的销项税额为( )。

A.136000元

B.136070.3元

C.136145.30元

D.136170元

第2题:

第3题:

根据材料回答16~20题: A公司为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率为17%,消费税税率为30%,2011年9月份有关会计资料如下: (1)销售甲产品1000件,每件不含税价格为1200元,同时负责运输并收取运输费5000元。 (2)将甲产品100件用于职工福利,已知其生产成本为每件800元。 (3)购进一批原材料,取得的增值税专用发票上注明价款为300000元,税款51000元。 (4)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为100000元,支付加工费15000元,并取得增值税专业发票。A厂无同类产品的对外售价。 根据上述资料回答下列问题: 第一笔业务应计算的销项税额为( )。 A.175085.47元 B.204000元 C.204726.5元 D.204850元

第4题:

第5题:

第6题:

第7题:

第8题:

某企业为增值税一般纳税人,主要生产甲、乙两种产品,适用增值税税率为17%,消费税税率为30%,2007年9月份有关会计资料如下:

(1)销售甲产品1000件,每件不含税价格为1200元,同时负责运输并收取运输费5000元。

(2)将甲产品100件用于职工福利,已知其生产成本为每件800元。

(3)购进一批原材料,取得的增值税专用发票上注明价款为300000元,税款51000元。

(4)委托A厂(增值税一般纳税人)加工一批乙产品,已知其原材料成本为100000元,支付加工费15000元,并取得增值税专业发票。A厂无同类产品的对外售价。

根据上述资料回答下列问题:

第一笔业务应计算的销项税额为( )。

A.175085.47元

B.204000元

C.204726.5元

D.204850元

第9题:

第10题: