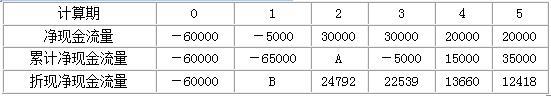

①静态回收期=3+5000/20000=3.25(年)

②A=-65000+30000=-35000(元)

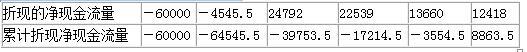

B=-5000×0.9091=-4545.5(元)

③动态回收期=4+3554.5/12418=4.29(年)

④净现值=-60000-4545.5+24792+22539+13660+12418=8863.5(元)

(2)对于甲方案和丙方案,由于净现值大于0,所以可行;

对于乙方案,由于项目的资本成本10%大于内含报酬率8%,所以不可行。

(3)甲方案净现值的等额年金=8863.5/3.7908=2338.16(元)

丙方案净现值的等额年金=16000/6.1446=2603.91(元)

由此可知,丙方案最优。

(4)计算期的最小公倍数为10,甲方案需要重置一次。

甲方案调整后的净现值=8863.5+8863.5×0.6209=14366.85(元)

丙方案的净现值16000元不需要调整,由此可知,丙方案最优。