第1题:

A企业计划利用一笔长期资金投资购买股票。现有X公司股票和S公司股票可供选择,甲企业只准备投资一家公司股票。已知X公司股票现行市价为每股16元,上年每股股利为0.30元,预计以后每年以6%的增长率增长。S公司股票现行市价为每股14.80元,上年每股股利为1.20元,股利分配政策将一贯坚持固定股利政策。甲企业所要求的投资必要报酬率为8%。

要求:(1)利用股票估价模型,分别计算X、S公司股票价值。

(2)为A企业作出股票投资决策。

第2题:

乙企业计划利用一笔长期资金购买股票。现有A公司股票和B公司股票可供选择,乙企业只准备投资一家公司股票。相关资料如下:

资料一:A公司股票现行市价为每股6元,上年每股股利为0.18元,预计以后每年以6%的增长率增长。

资料二:B公司股票现行市价为每股5元,上年每股股利为1.16元,每股股利每年固定不变。

资料三:假设资本资产定价模型成立,证券市场线的斜率为14%,截距为4%。资料四:A股票的收益率与市场组合收益率的相关系数为0.8,A股票收益率的标准差为20%,市场组合收益率的方差为16%;B股票收益率与市场组合收益率的协方差为12%。

要求:

(1)根据资料四计算A股票和B股票的口系数;

(2)根据证券市场线,确定A股票和B股票的必要收益率;

(3)利用股票估价模型,分别计算A、B公司股票价值;

(4)帮助乙企业作出股票投资决策。

第3题:

甲企业计划用一笔长期资金投资购买股票。现有M公司股票和N公司股票可供选择,甲企业只准备投资一家公司的股票。已知M公司股票现行市价为每股9元,上年每股股利为0.15元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.60元,股利分配政策将一贯坚持同定股利政策。甲企业所要求的投资必要报酬率为8%。

要求:

(1)利用股票估价模型,分别计算M、N公司股票价值;

(2)代甲企业作出股票投资决策。

(1)计算M、N公司股票价值 M公司股票价值(VM)=0.15×(1+6%)/(8%-6%)=7.95(元)

N公司股票价值(VN)=0.60/8%=7.5(元)

(2)分析与决策

由于M公司股票现行市价为9元,高于其投资价值7.95元,故M公司股票目前不宜投资购买。

N公司股票现行市价为7元,低于其投资价值7.5元,故N公司股票值得投资,甲企业应购买N公司股票。

第4题:

第5题:

第6题:

ABC企业计划利用一笔长期资金投资购买股票。现有甲公司股票和乙公司股票可供选择,已知甲公司股票现行市价为每股10元,上年每股股利为0.3元,预计以后每年以3%的增长率增长。乙公司股票现行市价为每股4元,上年每股股利为0.4元,股利分配政策将一贯坚持固定股利政策。ABC企业所要求的投资必要报酬率为8%。要求(1)利用股票估价模型要求:(1)利用股票估价模型,分别计算甲、乙公司股票价值。(2)代ABC企业作出股票投资决策。

第7题:

乙企业计划利用一笔长期资金购买股票。现有A公司股票和B公司股票可供选择。相关资料如下:

资料一:A公司股票现行市价为每股12元,上年每股股利为0.18元,预计以后每年以6%的增长率增长。

资料二:B公司股票现行市价为每股8元,上年每股股利为0.84元,每股股利固定不变。

资料三:A公司股票的必要收益率为7.2%,B公司股票的必要收益率为8.4%;

资料四:A股票的收益率与市场组合收益率的相关系数为0.75,A股票收益率的标准差为14%,市场组合收益率的方差为12.25%;B股票收益率与市场组合收益率的协方差为7.35%。

要求:

(1)计算A股票和B股票的β系数;

(2)分别计算A、B股票价值,并判断是否值得投资;

(3)回答如果乙企业投资A、B股票,组合的β系数为0.42,组合中A股票为10000股,则组合中B股票的数量为多少?

(4)如果当日A股票的收盘价为12.2元,开盘价为11.8元,平均价为12元,计算A股票的本期收益率。

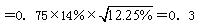

(1)根据β系数的计算公式可知:

B股票的β系数=B股票收益率与市场组合收益率的协方差/市场组合收益率的方差=7.35%/12.25%=0.6

A股票的β系数=A股票的收益率与市场组合收益率的相关系数×A股票收益率的标准差市场组合收益率的标准差

(2)A公司股票的股利增长率固定,并且长期持有,根据股利固定增长估价模型可知;

A公司股票价值=0.18×(1+6%)/(7.2%一6%)=15.9(元)

B公司股票的股利固定不变,根据股利固定不变的估价模型可知:

B公司股票价值=0.84/8.4%=10(元)

由于A公司股票和B公司股票的现行市价均低于其价值,所以,均值得投资。

(3)假设组合中A的投资比例为a,则B的投资比例为(1-a),根据资产组合β系数的计算公式有:a×0.3+(1-a)×0.6=0.42

解得:组合中A的投资比例=O.6

B的投资比例=0.4

因此,购买B股票的数量=(0.4×10000×12/0.6)/8=10000(股)。

(4)A股票的本期收益率=上年每股股利/收盘价×100%=0.18/12.2×100%=1.48%

第8题:

东方公司拟进行证券投资,目前无风险收益率为4%,市场风险收益率为8%的备选方案的资料如下:

(1)购买A公司债券,持有至到期日。A公司发行债券的面值为100元,票面利率8%,期限为10年,筹资费率为3%,每年付息一次,到期还本,所得税税率30%,A公司发行价格为87.71元。

(2)购买B公司股票,长期持有。B公司股票现行市价9元,今年每股股利为0.9元,预计以后每年以6%的增值率增长。

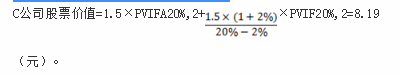

(3)购买C公司股票,长期持有。C公司股票现行市价9元,预期未来两年每股股利为1.5元,从第3年开始其每股股利每年增长2%,股利分配政策将一贯坚持固定股利政策。

(4)A公司债券的β系数为1,B公司股票的β系数为1.5,C公司股票的β系数为2。

要求:(1)计算A公司利用债券筹资的资金成本。

(2)计算东方公司购买A公司债券的到期收益率。

(3)计算A公司债券、B公司股票和C公司股票的内在价值,并为东方公司作出最优投资决策。

(4)根据(3)的结论,计算东方公司进行所选择证券投资的持有期收益率。

第9题:

第10题: