第1题:

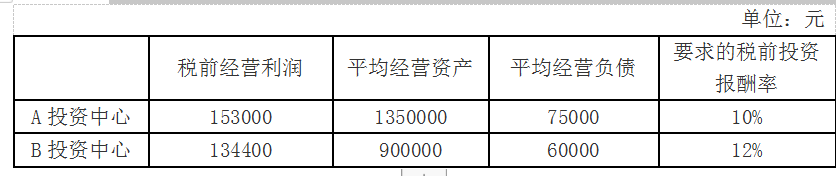

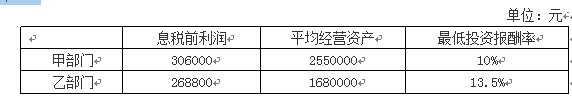

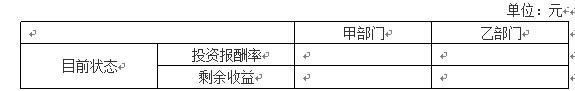

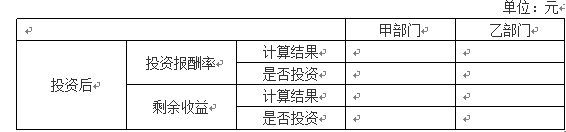

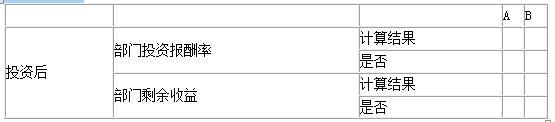

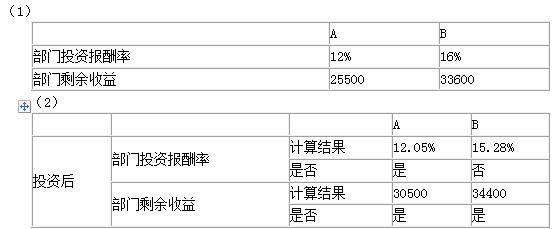

某公司有甲、乙两个部门,这两个部门均属于投资中心。2011年末这两个部门的有关资料如下表所示:

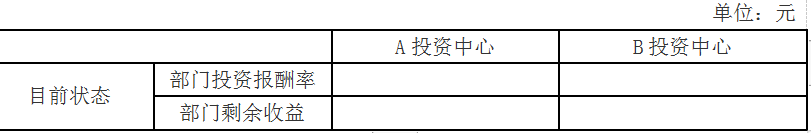

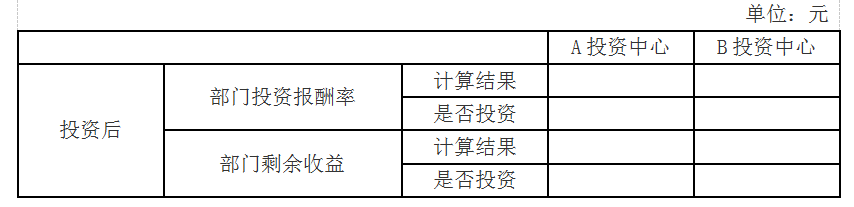

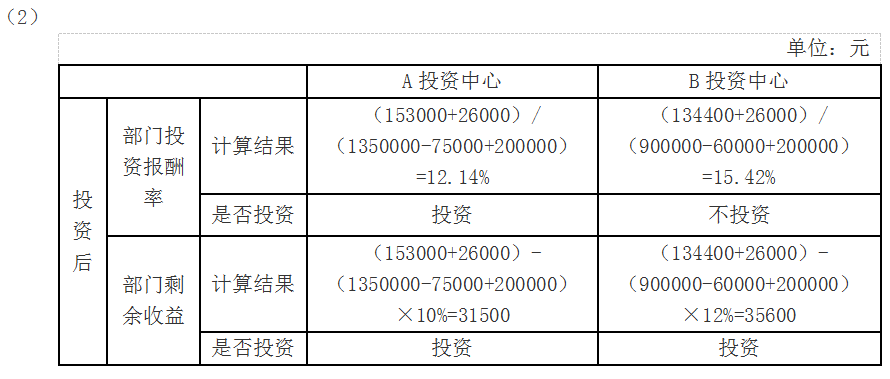

要求:计算表中用字母表示的每一个数值。

第2题:

有甲、乙两公司,在下列何种情况下,称为关联方?( )。

A.甲和乙公司互相持有对方少量股票

B.甲公司是乙公司的上游企业

C.甲和乙共同出资建立一家公司

D.甲和乙同是一家公司的两个子公司

第3题:

甲、乙两公司在( )情况下,构成关联方关系。

A.甲和乙公司互相持有对方少量股票

B.甲公司是乙公司的上游企业

C.甲和乙共同出资建立一家公司

D.甲和乙同是一家公司的两个子公司

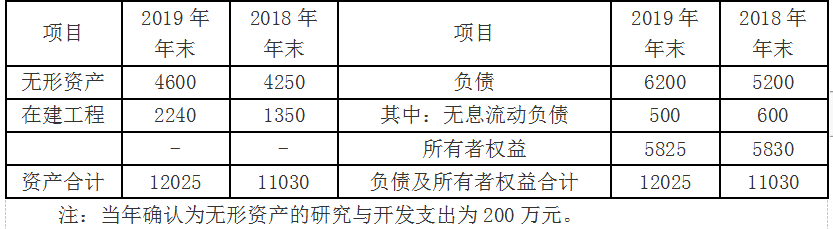

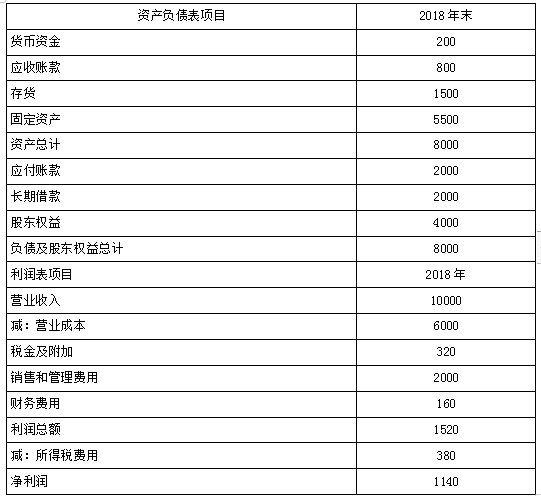

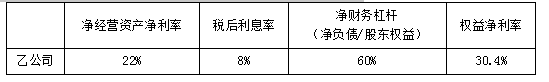

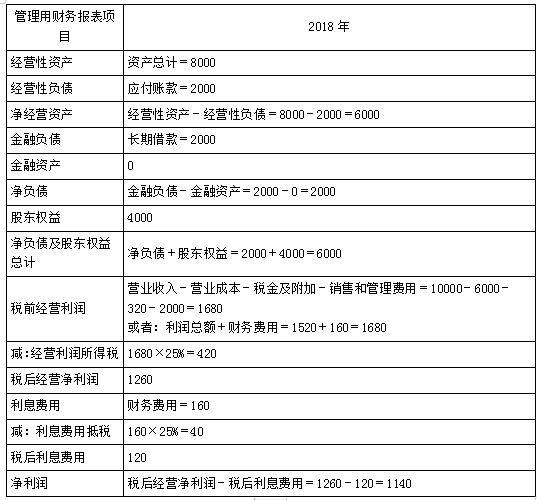

第4题:

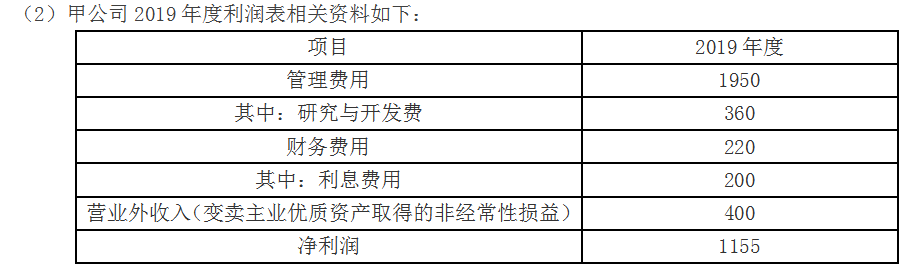

第5题:

第6题:

有甲乙两公司,在下列何种情况下,称为关联方。( )

A.甲和乙公司互相持有对方少量股票

B.甲公司是乙公司的上游企业

C.甲和乙同是一家公司的两个子公司

D.甲和乙共同出资建立一家公司

第7题:

第8题:

甲、乙两公司在( )情况下,构成关联方关系。

A.甲和乙公司互相持有对方少量股票

B.甲公司是乙公司的上游企业

C.甲和乙同是一家公司的两个子公司

D.甲和乙同是一家公司的两个子公司

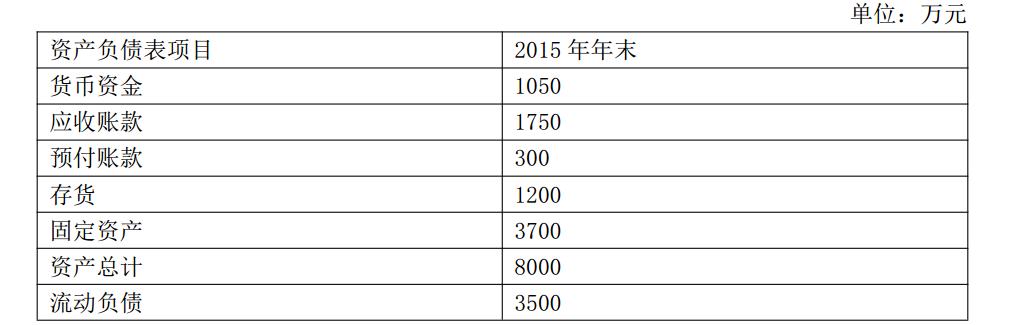

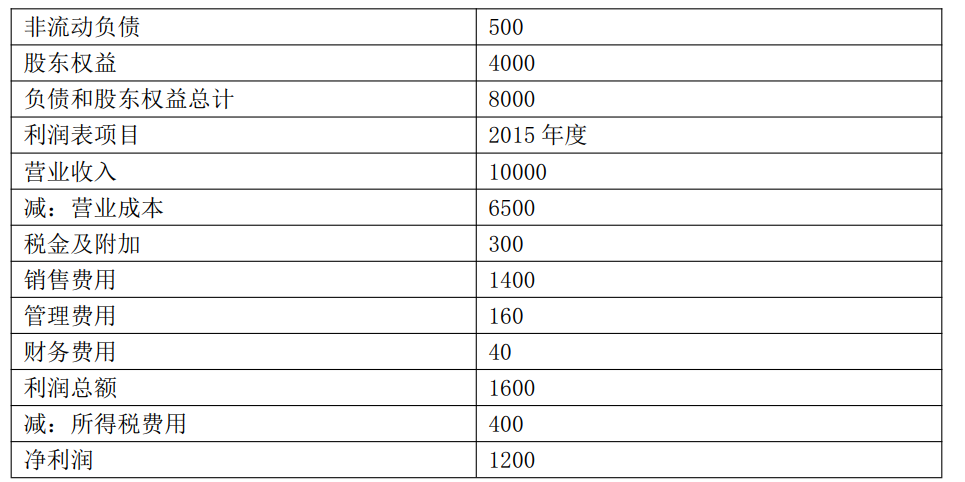

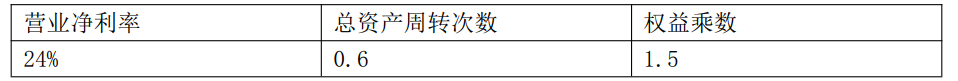

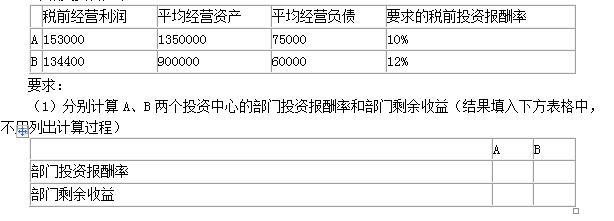

第9题:

第10题: