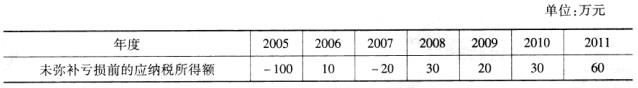

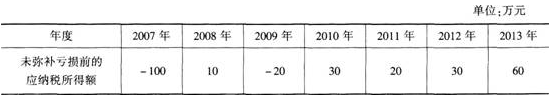

计算2008年度该企业可以弥补的亏损金额和应缴纳的企业所得税。

计算2008年度该企业可以弥补的亏损金额和应缴纳的企业所得税。第1题:

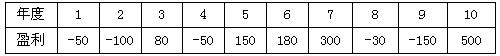

设在经济特区的某生产性外商投资企业,经营期12年,有关年度盈亏情况如下表: (单位:万元)

该企业第10年应缴纳企业所得税为( )万元。(不考虑地方所得税)

A.24

B.48

C.75

D.96

第2题:

下列有关亏损弥补的表述中,正确的有( )。

A.可弥补的亏损是指企业提供的会计报表上注明的亏损额

B.企业某一纳税年度发生的亏损,经税务机关批准后,方可弥补

C.企业某一纳税年度发生的亏损可用下一年度的所得弥补,下一年度的所得不足弥补的,可逐年延续弥补,但最长不得超过5年

D.企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损,可以抵减境内营业机构的盈利

E.企业境内营业机构的亏损,可以抵减境外营业机构的盈利

第3题:

某国有企业2003年度发生亏损,根据《企业所得税暂行条例》的规定,该亏损额可以用以后纳税年度的所得逐年弥补,但延续弥补的期限最长不得超过( )。

A.2005年

B.2006年

C.2006年

D.2008年

第4题:

第5题:

某企业同时具有境内、境外业务(企业境外业务在同一国家)时,根据企业所得税的规定,下列对于亏损弥补的理解正确的有( )。

A.境外盈亏可以互相弥补,对境外未弥补的亏损可以由境内盈利弥补

B.境外盈亏可以互相弥补,境外盈利可以弥补境内亏损

C.境外盈亏不得互相弥补,且境内外之间的盈亏也不得相互弥补

D.境外盈利不可以弥补境内企业当年的亏损

E.企业筹办期间不计算为亏损年度,企业开始生产经营的年度,为开始计算企业损益的年度

第6题:

某小型微利企业经主管税务机关核定,2006年度亏损l5万元,2007年亏损5万元,2008年度盈利35万元。该企业2008年度应缴纳的企业所得税为( )万元。

A.1.5

B.2.25

C.3

D.3.75

第7题:

某小型微利企业经主管税务机关核定,2007年度亏损20 Z元,2008年度盈利35 75元。该企业2008年度应缴纳的企业所得税为( )万元。

A.1.5

B.2.25

C.3

D.3.75

第8题:

下列有关亏损弥补的表述中,符合税收法律规定的有( )。

A.纳税人发生的年度亏损,逐年延续弥补的,延续弥补期最长不得超过5年

B.弥补期内,不论是盈利或亏损,应连续计算

C.企业境外业务之间的盈亏不可以互相弥补,但境内外之间的盈亏可以相互弥补

D.联营企业的亏损,由联营企业就地依法进行弥补

第9题:

第10题: