甲企业为增值税一般纳税人,2013年8月将2010年5月购入的一台设备对外捐赠,该设备原值是200万元,根据会计制度规定已计提折旧60万元,则甲企业该项业务应确认的增值税销项税额为()万元。

第1题:

甲公司为增值税一般纳税人企业,其下属独立核算的乙公司为小规模纳税人企业。乙公司销售产品一批,开据普通发票中注明货款36888元,已知甲公司适用增值税率为17%,乙公司征收率为6%,则其应纳增值税为5359.79元。( )

第2题:

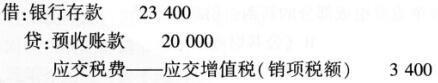

甲企业为一般纳税人企业,从乙企业购入材料20000元,增值税额为3400元,取得增值税专用发票,甲企业以6个月的带息商业承兑汇票支付货款和增值税,票面金额为23400元,票面年利率为6%,则该票据到期后乙企业应收票据的账面余额为( )元。

A.23400

B.24102

C.24000

D.24804

第3题:

A企业为增值税一般纳税人。2005年6月份A企业将甲产品销售给B商场,取得含税销售额234万元,则A企业6月份销售甲产品应纳增值税销项税额为( )万元。

A.14

B.30.4

C.34

D.39.8

第4题:

第5题:

第6题:

甲企业(一般纳税人)为乙企业小规模纳税人)从丙企业(一般纳税人)代购原材料一批,丙企业给甲企业开具的增值税专用发票上注明的价款为54800元,增值税为9316元;甲企业按原价开给乙企业普通发票,取得销售收入64116元,同时甲企业向乙企业收取手续费3510元。根据现行税收制度规定,甲企业应纳( )。(货物增值税税率为17%,服务业营业税税率为5%)

A.增值税9826元

B.营业税3381.3元

C.增值税510元

D.营业税175.5元

第7题:

第8题:

A企业为增值税一般纳税人,增值税税率为17%。A企业购入甲材料600公斤,每公斤含税单价为58.5元,发生运杂费2000元,运输途中发生合理损耗10公斤,入库前发生挑选整理费用200元。该批甲材料的入账价值为( )元。

A.30000

B.32200

C.35100

D.37300

第9题:

第10题: