80

50

10

0

第1题:

甲国居民有来源于乙国经营所得100万元,特许权使用费所得50万元;来源于丙国经营所得200万元,特许权使用费所得60万元。甲、乙、丙三国经营所得的所得税税率分别为50%、40%、60%;甲、乙、丙三国特许权使用所得的所得税税率分别为10%、20%、5%。

根据上述资料回答 97~98 题:

第 97 题 在分国抵免法下来源于乙国所得的抵免额为( )。

A.0

B.5万元

C.50万元

D.55万元

第2题:

甲国居民有来源于乙国所得100万元、丙国所得40万元,甲、乙、丙三国的所得税税率分别为40%、50%、30%。在综合抵免法下,上述所得的抵免额( )。

A.72万元

B.56万元

C.52万元:

D.0

第3题:

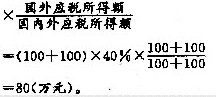

甲国民源于乙国所得100万元,丙国所得100万元,甲、乙、丙三国的所得税税率分别为40%、50%、30%。在综合抵免法下,甲国应对上述所得征收所得税为( )万元。

A.0

B.10

C.50

D.80

第4题:

第5题:

甲国居民有来源于乙国的所得200万元、丙国的所得160万。甲、乙、丙三国的所得税税率分别为20%、30%、10%。其综合抵免限额为()。

A.36

B.72

C.16

D.60

参见教材P84。综合抵免限额=国内外应税所得额×本国税率×(国外应税所得额/国内外应税所得额)。

200*20%+160 *20%=72万元。

第6题:

甲国居民有来源于乙国所得100万元、丙国所得40万元,甲、乙、丙三国的所得税税率分别为50%、40%、30%。在分国抵免法下,甲国应对上述所得征收所得税为( )。

A.56万元

B.32万元

C.18万元

D.0

第7题:

甲国居民有来源于乙国所得500万元、丙国所得100万元,甲、乙、丙三国的所得税税率分别为40%、50%、30%。在综合抵免法下,甲国应对上述所得征收所得税为( )。

A.80万元

B.50万元

C.10万元

D.0

第8题:

根据案例,回答 96~100 题:

甲国居民A有来源于乙国所得120万元,来源于丙国所得80万元,甲、乙、丙三国的所得税税率分别为40%、30%和50%。

第 96 题 在分国抵免法下,甲国应对上述所得征收所得税税额为( )。

A.80万元

B.76万元

C.12万元

D.0

第9题:

第10题: