第1题:

张先生持有牡丹公司股票2000股,预期该公司未来两年股利为零增长,每股股利l元。预计从第三年起转为正常增长,增长率为3%。目前无风险收益率为4%,市场平均股票要求的收益率为l2%,牡丹公司股票的方差为6.25%,市场组合的方差为4%,两者的相关系数为0.6。已知:(P/A,10%,2)=1.7355,(P/s,l0%,2)=0.8264要求:

(1)计算持有牡丹公司股票的张先生要求的必要报酬率;

(2)计算张先生持有牡丹公司股票的价值。

第2题:

第3题:

A公司股票的β系数为3,无风险利率为6%,市场上所有股票的平均报酬率为10%。

根据资料要求计算:

(1)该公司股票的预期收益率。

(2)若该股票为固定成长股票,成长率为8%,预计一年后的股利为2元,则该股票的价值

为多少?

(3)若股票未来3年股利为零成长,每年股利额为2元,预计从第四年起转为正常增长,增

长率为8%,则该股票的价值为多少?

第4题:

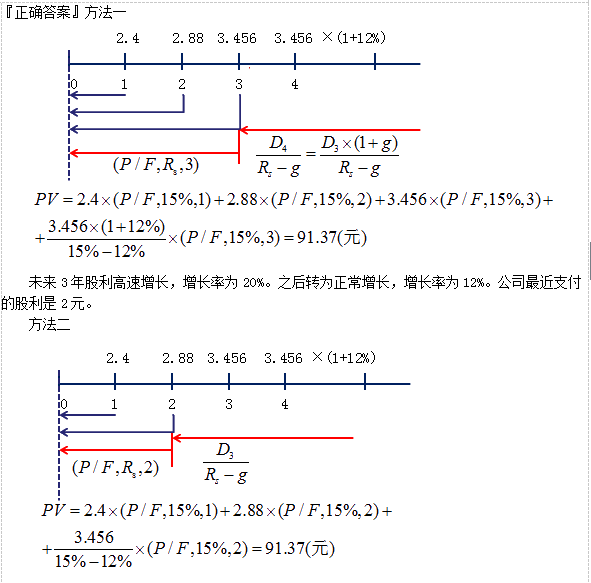

某投资人持有甲公司的股票,要求的报酬率为12%。预计甲公司未来三年的每股股利分别为1.0元、1.2元、1.5元。在此以后转为正常增长,年增长率为8%。则该公司股票的内在价值为()元。

第5题:

第6题:

A公司股票的贝他系数为2.5,无风险利率为6%,市场上所有股票的平均报酬率为10%,要求:

(1)计算该公司股票的预期收益率。

(2)若该股票为固定成长股票,成长率为6%,预计一年后的股利为1.5元,则该股票的价值为多少?

(3)若股票未来三年股利为零成长,每年股利额为1.5元,预计从第4年起转为正常增长,增长率为6%,则该股票的价值为多少?

第7题:

第8题:

A公司股票的贝他系数为2.0,无风险利率为6%,平均股票的必要报酬率为10%。

要求:

(1)若该股票为固定成长股票,投资人要求的必要报酬率一直不变,股利成长率为4%,预计一年后的股利为1.5元,则该股票的价值为多少?

(2)若股票未来三年股利为零成长,每年股利额为1.5元,预计从第4年起转为正常增长,增长率为6%,同时贝他系数变为1.5,其他条件不变,则该股票的价值为多少?

(3)若目前的股价为25元,预计股票未来两年股利每年增长10%,预计第1年股利额为1.5元,从第4年起转为稳定增长,增长率为6%,则该股票的投资收益率为多少?(提示:介于12%和14%之间)

第9题:

第10题:

已知:甲公司股票必要报酬率为12%。乙公司2007年1月1日发行公司债券,每张面值1000元,票面利率8%,5年期。 要求回答下列互不相关的问题:若甲公司的股票未来三年股利为零增长,每年股利为1元/股,预计从第4年起转为正常增长,增长率为5%,则该股票的价值为多少?