第1题:

甲公司2004年欲投资购买股票,现有B两家公司股票可供选择,从B公司2003年12月31日的有关会计报表及补充资料中获知,2003年度A公司税后净利润800万元,发放每股股利5元,市价为40元,发行在外股数100万股,每股面值10元;B公司税后净利润400万元,发放每股股利2元,市价为20元,发行在外股数100万股,每股面值10元。预期A公司股票股利在未来5年内恒定,在此以后转为正常增长,年增长率6%;预期B公司股标股利在未来无限期持续增长率4%.假定目前无风险收益率为8%,平均风险股票的必要收益率为12%,A公司股票的β系数为2,B公司股票的β系数为1.5。

要求:

(1)计算股票价值,判断两公司股票是否应该购买;

(2)若投资购买两种股票各100股,该投资组合的预期报酬率和组合市场风险程度为多少?

第2题:

ABC企业计划利用一笔长期资金投资购买股票。现有甲公司股票和乙公司股票可供选择,已知甲公司股票现行市价为每股10元,上年每股股利为0.3元,预计以后每年以3%的增长率增长。乙公司股票现行市价为每股4元,上年每股股利为0.4元,股利分配政策将一贯坚持固定股利政策。ABC企业所要求的投资必要报酬率为8%。要求(1)利用股票估价模型要求:(1)利用股票估价模型,分别计算甲、乙公司股票价值。(2)代ABC企业作出股票投资决策。

第3题:

某公司股票每股面值1元,每股市价5元,每股利润0.3元,每股获利0.25元,则该公司市盈率为( )。

A.16.7

B.20

C.16.7%

D.20%

第4题:

某企业计划利用一笔长期资金购买一家公司的股票,现有A公司和B公司可供选择。已知A公司股票现行市价为每股9元,上年每股股利为0.15元,预计以后每年以6%的增长率增长;B公司股票现行市价为每股7元,上年每股股利为0.60元,公司采用稳定的股利政策。该企业所要求的投资收益率为8%。计算A、B公司股票的内在价值。

第5题:

第6题:

A企业计划利用一笔长期资金投资购买股票。现有X公司股票和S公司股票可供选择,甲企业只准备投资一家公司股票。已知X公司股票现行市价为每股16元,上年每股股利为0.30元,预计以后每年以6%的增长率增长。S公司股票现行市价为每股14.80元,上年每股股利为1.20元,股利分配政策将一贯坚持固定股利政策。甲企业所要求的投资必要报酬率为8%。

要求:(1)利用股票估价模型,分别计算X、S公司股票价值。

(2)为A企业作出股票投资决策。

第7题:

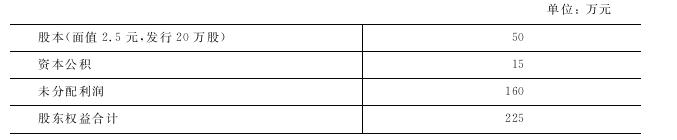

A公司利润分配前的股东权益结构如下:

已知当时的每股市价为20元,本年盈余为45万元。

要求:(1)计算利润分配前的每股收益、每股净资产、市盈率。

(2)若考虑发放6%的股票股利,股票股利按面值计算,计算发放股票股利后的下列指标:

①股东权益各项目的变化。

②每股收益。

③每股净资产。

(3)按1∶2的比例进行股票分割,计算分割后下列指标:

①股东权益各项目的变化。

②每股利润。

③每股净资产。

第8题:

甲企业计划用一笔长期资金投资购买股票。现有M公司股票和N公司股票可供选择,甲企业只准备投资一家公司的股票。已知M公司股票现行市价为每股9元,上年每股股利为0.15元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.60元,股利分配政策将一贯坚持同定股利政策。甲企业所要求的投资必要报酬率为8%。

要求:

(1)利用股票估价模型,分别计算M、N公司股票价值;

(2)代甲企业作出股票投资决策。

(1)计算M、N公司股票价值 M公司股票价值(VM)=0.15×(1+6%)/(8%-6%)=7.95(元)

N公司股票价值(VN)=0.60/8%=7.5(元)

(2)分析与决策

由于M公司股票现行市价为9元,高于其投资价值7.95元,故M公司股票目前不宜投资购买。

N公司股票现行市价为7元,低于其投资价值7.5元,故N公司股票值得投资,甲企业应购买N公司股票。

第9题:

第10题:

某企业计划利用一笔长期资金购买一家公司的股票,现有A公司和B公司可供选择。已知A公司股票现行市价为每股9元,上年每股股利为0.15元,预计以后每年以6%的增长率增长;B公司股票现行市价为每股7元,上年每股股利为0.60元,公司采用稳定的股利政策。该企业所要求的投资收益率为8%。 假定该企业另有一笔资金准备再投资一支股票。现有C公司和D公司可供选择。已知C公司基年股利为每股6元,预计年股利增长率为6%;D公司基年股利为每股5元,预计年股利增长率为8%。假定企业两年以后转让该股票,预计C公司股票转让价格为每股30元,D公司股票转让价格为每股31元。该企业投资的期望收益率为15%,目前C、D两公司股票现行市价均为每股33元。请代该企业做出股票投资决策。