合并财务报表中计提折旧额计入管理费用117.64万元

抵销营业外收入150万元

抵销增值税170万元

抵销固定资产141.18万元

第1题:

第2题:

第3题:

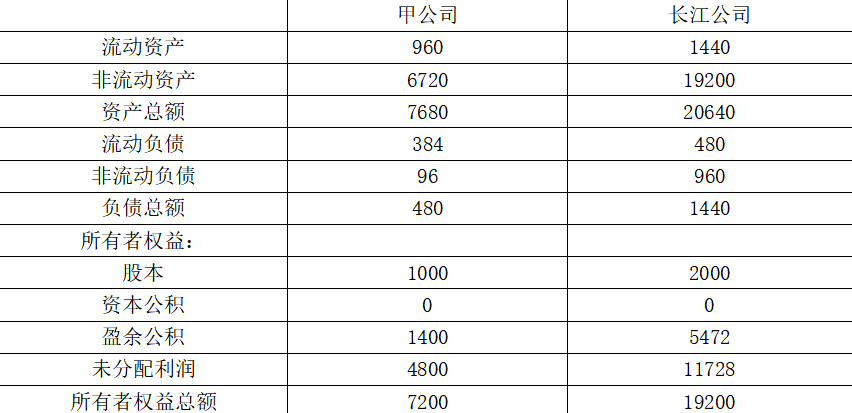

长江股份有限公司(本题下称“长江公司”)为上市公司,系增值税一般纳税人,适用的增值税税率为7%。长江公司、大海公司和甲公司所得税均采用债务法核算,适用的所得税税率为25%。相关资料如下: (1)20 X 8年1月1日,长江公司以银行存款14000万元,自大海公司购入甲公司80%的股份。大海公司和长江公司不具有关联方关系。甲公司20×8年1月1日股东权益总额为15000万元,其中股本为8000万元、资本公积为3000万元、盈余公积为2600万元、未分配利润为1400万元。甲公司20 x 8年1月1日可辨认净资产的公允价值为17000万元。 20×8年1月1日,甲公司某种存货的公允价值为5000万元,账面价值为3000万元,20 ×8年该种存货对外出售90%,其余存货在20×9年对外出售。除上述存货外,其他资产公允价值与账面价值相等。 (2)甲公司20×8年实现净利润3000万元,提取法定盈余公积300万元。当年购人的可供出售金融资产因公允价值仙啡献时竟?00万元。 20×8年甲公司从长江公司购进A商品400件,购买价格为每件2万元。长江公司A商品每件成本为1.5万元。 20×8年甲公司对外销售A商品300件,每件销售价格为2.2万元;年末结存A商品100件。 (3)20×8年6月29日,长江公司出售一台设备给甲公司作为管理用固定资产使用。该产品在长江公司的账面价值为760万元,销售给甲公司的售价为1000万元。甲公司取得该固定资产后,预计尚可使用年限为10年,按照年限平均法计提折旧,预计净残值为0。假定税法规定的折旧年限,折旧方法及净残值与会计规定相同。 至20×8年12月31日,甲公司尚未支付该购入设备款。长江公司对该项应收账款计提坏账准备100万元。 (4)甲公司20×9年实现净利润4000万元,提取盈余公积400万元,分配现金股利2000万元。20×9年甲公司出售可供出售金融资产而转出20×8年确认的资本公积160万元,因可供出售金融资产公允价值上升确认资本公积210万元。 20×9年甲公司对外销售A商品20件,每件销售价格为1.8万元。 (5)20×9年10月31日甲公司支付20×8年6月29日购人设备款。假定: (1)内部交易形成的存货和固定资产未发生减值。 (2)编制调整分录和抵销分录时应考虑递延所得税的影响。 (3)合并日被合并方可辨认资产公允价值与账面价值的差额计入资本公积。 (4)不考虑其他交易和事项。

要求:

(1)判断企业合并类型,并说明理由。

(2)编制长江公司购入甲公司80%股权的会计分录。

(3)编制长江公司20×8年度合并财务报表时与内部商品销售、内部固定资产交易和内部债权债务相关的抵销分录。

(4)编制长江公司20×8年度合并财务报表时对甲公司长期股权投资的调整分录及相关的抵销分录。

(5)编制长江公司20×9年度合并财务报表时与内部商品销售、内部固定资产交易和内部债权债务相关的抵销分录。

(6)编制长江公司20×9年度合并财务报表时对甲公司长期股权投资的调整分录及相关的抵销分录。

第4题:

甲公司为乙公司的母公司,2016年12月29日,甲公司与乙公司签订设备销售合同,甲公司将其生产的一台A设备销售给乙公司,售价为1000万元(不含增值税)。A设备的成本为800万元(未减值)。2016年12月31日,甲公司按合同约定将A设备交付乙公司,并收取价款。乙公司将购买的A设备作为管理用固定资产,于交付当日投入使用。乙公司采用年限平均法对A设备计提折旧,预计A设备使用年限为5年,预计净残值为零。甲公司2017年12月31日合并资产负债表中,A设备作为固定资产应当列报的金额是()万元。

第5题:

第6题:

第7题:

第8题:

第9题:

第10题:

长江公司系甲公司的母公司,2×16年6月30日,长江公司向甲公司销售一件产品,销售价格为900万元,增值税税额为153万元,成本为800万元,未计提存货跌价准备,相关款项已收存银行。甲公司将购入的该产品确认为管理用固定资产(增值税进项税额可抵扣)并于当日投入使用,预计使用寿命为10年,预计净残值为零,采用年限平均法计提折旧。长江公司采用资产负债表债务法核算所得税,适用的所得税税率为25%,不考虑其他因素。长江公司编制2×16年合并财务报表时的抵销调整中正确的有()。