3%

5%

6%

9%

第1题:

个别证券的风险溢价是通过如下计算而得( )

A证券的贝塔乘以市场风险溢价

B证券的贝塔乘以无风险收益率

C证券的期望收益加无风险收益率

D将市场风险溢价除以(1-beta)

E将市场风险溢价除以该证券的beta

第2题:

第3题:

美国的纳斯达克市场属于( )市场。 A.债券 B.场内交易 C.场外交易 D.期货

第4题:

第5题:

第6题:

根据材料,回答5~8题。

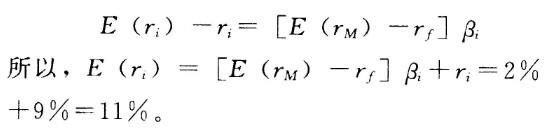

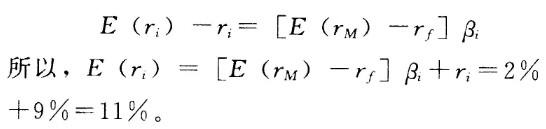

某公司是专业生产芯片的厂商,已在美国纳斯达克市场上市。当前该公司的β系数为1.5,纳斯达克的市场组合收益率为8%,美国国债的利率是2%。

当前市场条件下美国纳斯达克市场的风险溢价是( )。

A.3%

B.5%

C.6%

D.9%

第7题:

第8题:

下列关于风险溢价的说法中,不正确的有( )。 A.市场风险溢价是当前资本市场中权益市场平均收益率与无风险资产平均收益率之差 B.几何平均法得出的预期风险溢价,一般情况下比算术平均法要高一些 C.计算市场风险溢价的时候,应该选择较长期间的数据进行估计 D.就特定股票而言,由于权益市场平均收益率是一定的,所以选择不同的方法计算出来的风险溢价差距并不大

第9题:

第10题: