第1题:

某企业想投资一新产品,需购置一套专用设备,预计价款900 000元,追加流动资金 145 822元,公司的会计政策与税法规定一致,设备按5年直线法计提折旧,净残值为零。该新产品预计销售单价20元/件,单位变动成本12元/件,每年需追加固定付现成本500 000元。公司适用的所得税率为40%,投资者要求的最低报酬率为10%。

要求:计算使净现值为零时的销售量水平(取整)。

第2题:

依据我国《企业所得税法》的规定,企业的下列哪项投资可以按一定比例实行税额抵免?( )

A.甲公司出高价购置了一套环境保护的专用设备

B.乙公司出资从国外购置了一套节能节水的专用设备

C.丙公司以低价购置了一套二手的用以提高效率的专用设备

D.丁公司从国家指定单位购置了一套用于安全生产的符合国家标准要求的专用设备

第3题:

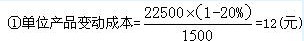

某企业只生产和销售一种产品,单位产品售价为36元,产销可以实现平衡。该企业目前产量为1500件,其成本构成资料见下表所示:

项目

变动成本(元)

固定成本(元)

直接材料

9000

直接人工

13500

折旧费

8000

其他

12000

合计

22500

20000

该厂现拟购置一套专用设备,购价为20000元,使用年限为5年,到期无残值,用直线法提折旧。据预测,使用专用设备后,可使产品变动成本在原有基础上下降20%。通过计算分析判断购置这一专用设备是否合算。

第4题:

A公司是一个颇具实力的制造商。上世纪末公司管理层估计某种新型产品可能有巨大发展,计划引进新型产品生产技术。考虑到市场的成长需要一定时间,该项目分两期进行。第一期需要购置10套专用设备,预计每套价款90万元,追加流动资金140万元。于2000年末投入,2001年投产,生产能力为50万件。该新产品预计销售单价20元/件,单位变动成本12元/件,生产该产品每年固定付现成本40万元。该公司所得税税率为40%。第二期要投资购置20套专用设备,预计每套价款为70万元于2003年年末投入,需再追加流动资金240万元,2004年投产,生产能力为120万件,预计新产品预计销售单价20元/件,单位变动成本12元/件,每年的固定付现成本80万元。公司的会计政策与税法规定相同,设备按5年折旧,采用直线法计提,净残值率为零。公司的等风险必要报酬率为20%,无风险利率为5%。

要求:

(1)计算不考虑期权情况下方案的净现值。

(2)假设第二期项目的决策必须在2003年底决定,该行业风险较大,未来现金流量不确定,可比公司的股票价格标准差为28%,可以作为项目现金流量的标准差,要求采用布莱克一斯科尔斯期权定价模型确定考虑期权的第一期项目净现值为多少,并判断应否投资第一期项目。

| 时间(年末) |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

|

税后销售收入 |

|

50×20×(1—40%)=600 |

600 |

600 |

600 |

600 |

|

减:税后付现成本 |

|

(50×12+40)×(1—40%)=384 |

384 |

384 |

384 |

384 |

|

加:折旧抵税 |

|

(900÷5)×40%=72 |

72 |

72 |

72 |

72 |

|

税后经营现金流量 |

|

288 |

288 |

288 |

288 |

288 |

|

回收营运资本 |

|

|

|

|

|

140 |

|

折现率(20%) |

|

0.8333 |

0.6944 |

0.5787 |

0.4823 |

0.4019 |

|

未来现金流量现值 |

|

239.99 |

199.99 |

166.67 |

138.90 |

172.01 |

|

未来现金流量现值 |

917.56 |

|

|

|

|

|

|

投资 |

1040 |

|

|

|

|

|

|

净现值 |

-122.44 |

|

|

|

|

|

| 时间(年末) |

2000 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

|

未来现金流量 |

|

|

640 |

640 |

640 |

640 |

880 |

|

折现率(i=20%) |

|

|

0.8333 |

0.6944 |

0.5787 |

0.4823 |

0.4019 |

|

各年经营现 |

|

|

533.31 |

444.42 |

370.37 |

308.67 |

353.67 |

|

经营现金流 |

1163.44 |

2010.44 |

|

|

|

|

|

|

投资(i=5%) |

1416.63 |

1640 |

|

|

|

|

|

|

净现值 |

-253.19 |

|

|

|

|

|

|

(2) =+0.2425= -0.1635

=+0.2425= -0.1635

d2=d1=-σ× =-0.1635-0.4850=-0.6485

=-0.1635-0.4850=-0.6485

N(d1)=1—0.5650=0.435

N(d2)=1—0.7417=0.2583

期权价值=SON(d1)-PV(X)N(d2)=1163.44×0.435—1416.44×0.2583=140.23

所以:考虑期权的第一期项目净现值=140.23—122.44=17.79万元。

应选择第一期项目。

第5题:

某公司拟投产一新产品,需要购置一套专用设备预计价款900000元,追加流动资金145822元。公司的会计政策与税法规定相同,设备按5年折旧,采用直线法计提,净残值率为零。该新产品预计销售单价20元/件,单位变动成本12元/件,每年增加固定付现成本500000元。该公司所得税税率为40%;投资的最低报酬率为10%。

要求:计算净现值为零的销售量水平(计算结果保留整数)。

第6题:

某公司拟采用新设备取代已使用3年的旧设备,旧设备原价14950元,当前估计尚可使用5年,每年操作成本2150元,预计最终残值1750元,目前变现价值8500元,购置新设备需花费13750元,预计可使用6年,每年操作成本850元,预计最终残值2500元。该公司预期报酬率12%,所得税率30%,税法规定该类设备应采用直线法折旧,折旧年限6年,残值为原值的10%。

要求:进行是否应该更换设备的分析决策,并列出计算分析过程。

第7题:

第8题:

A公司是一个颇具实力的制造商。公司管理层估计某种新型产品可能有巨大发展,计划引进新型产品生产技术。 考虑到市场的成长需要一定时间,该项目分两期进行。第一期需要购置十套专用设备,预计每套价款90万元,追加流动资金140万元。于2013年年末投入,2014年投产,生产能力为50万件。该新产品预计销售单价20元/件,单位变动成本12元/件,每年固定付现成本40万元。该公司所得税税率为25%。 第二期要投资购置二十套专用设备,预计每套价款为70万元,于2016年年末投入,需再追加流动资金240万元,2017年投产,生产能力为120万件,新产品预计销售单价20元/件,单位变动成本l2元/件,每年固定付现成本80万元。 公司的会计政策与税法规定相同,设备按5年折旧,采用直线法计提,净残值率为零。公司的等风险必要报酬率为20%,无风险利率为5%。 要求: (1)计算不考虑期权情况下方案的净现值(精确到0.0001万元)。 (2)假设第二期项目的决策必须在2016年底决定,该行业风险较大,未来现金流量不确定,可比公司的股票价格标准差为28%,可以作为项目现金流量的标准差,要求采用布莱克一斯科尔斯期权定价模型确定考虑期权的第一期项目净现值为多少,并判断应否投资第一期项目(为简化计算,d1和d2的数值保留两位小数)。

第9题:

A公司是一家制造企业,现在正考虑投产一新产品,其有关资料如下:

(1)A公司目前拥有资金2000万元,其中,长期借款800万元,年利率10%;权益资金1200万元,股数100万股,股票的β值为2,无风险收益率为5%,股票市场的平均收益率为15%,公司目前的销售收人为1000万元,变动成本率为40%,固定付现成本为80万元,非付现成本为20万元。

(2)公司拟投产一种新产品,新产品的市场适销期为5年。该产品的生产可以利用企业原有的一台设备,此外还要购置一台配套设备。

(3)旧设备当初购买成本40万元;税法规定该类设备的折旧年限10年,残值率10%,已经使用5年,预计尚可使用年限5年,5年后的最终残值为0,设备当前变现价值为10万元,已经商量好了一家买方。

(4)新设备买价为80万元,税法规定该类设备的折旧年限10年,残值率10%,直线折旧法。使用5年后的变现价值估计为5万元。

(5)新产品投产后,预计每年的销售收入会增加200万元,假设变动成本率仍为40%,固定付现成本会增加16万元。 (6)生产部门估计新产品的生产还需要增加20万元的经营营运资本。

(7)公司过去没有投产过类似新产品项目,但新项目与另一家上市公司的经营项目类似,该上市公司的β为1.5,其资产负债率为60%。

(8)公司投资所需要增加的资金现有两个方案可供选择:按10%的利率发行债券(方案1);按每股20元发行新股(方案2)。

(9)公司适用所得税率均为30%。

要求:

(1)确定增加新产品生产前的每年的息税前营业利润;

(2)确定增加新产品生产后的每年的息税前营业利润;

(3)确定追加股票筹资和追加负债筹资的每股收益相等的销售额;

(4)该公司以降低总杠杆系数,取得较高每股收益作为改进经营计划的标准,填写下表,并判断公司应采用何种筹资方式,说明原因; 项目 追加新产品前 追加新产品后(方案1) 追加新产品后(方案2) 每股收益 总杠杆 (5)若根据(4)所确定的筹资方式为新项目筹资,计算评价该项目使用的折现率(百分位取整);

(6)计算项目的净现值。

(1)增加新产品生产前的每年的息税前营业利润

1000-1000×40%-100=500(万元)

(2)确定增加新产品生产后的每年的息税前营业利润

新设备折旧=80×(1-10%)/10=7.2(万元)

新设备投产后的固定成本=100+16+7.2=123.2(万元)

1200-1200×40%-123.2=596.8(万元)

(3)确定追加股票筹资和追加负债筹资的每股收益相等的销售额

=

S=688.67(万元)

⑷

| 项目 |

追加新产品前 |

追加新产品后(方案1) |

追加新产品后(方案2) |

|

每股收益 |

2.94 |

1.42 |

1.39 |

|

总杠杆 |

1.43 |

3.55 |

3.45 |

(元/股)

(元/股) | 项目 |

金额 |

年限 |

|

新设备投资 |

-80 |

0 |

|

垫支经营营运资本 |

-20 |

O |

|

丧失的旧设备变现价值 |

-10 |

0 |

|

丧失的旧设备变现损失抵税 |

-12×30%=-3.6 |

0 |

|

税后收入 |

200×(1-30%)=140 |

|

|

税后付现成本 |

(-200×40%+16)×(1-30%)=-67.2 |

|

|

折旧抵税 |

(7.2+3.6)×30%:3.24 |

|

|

营业现金流量 |

76.04 |

1-5 |

|

回收经营营运资本 |

20 |

5 |

|

回收残值 |

5 |

5 |

|

残值净损失抵税 |

(44-5)×30%+4×30%=12.9 |

5 |

第10题: