方案1

方案2

选择方案1并加大投资

选择方案2并加大投资

第1题:

某企业计划进行某项投资活动,拟有甲、乙两个方案。有关资料为:甲方案原始投资为150万元,其中,固定资产投资100万元,流动资金投资50万元,全部资金于建设起点一次投入,该项目建设期为o,运营期为5年,到期残值收入5万元,预计投产后年营业收入90万元,年经营成本41万元。

乙方案原始投资为210万元,其中,固定资产投资120万元,无形资产投资25万元,流动资产投资65万元,全部资金于建设起点一次投入,该项目建设期为2年,运营期为5年,到期残值收入8万元,无形资产自投产年份起分5年摊销完毕。

该项目投资后,预计年营业收入170万元,年经营成本80万元。

该企业按直线法折旧,全部流动资金于终结点一次回收,所得税率33%,设折现率为10%。

要求(按照税后净现金流量):

(1)采用净现值指标评价甲、乙方案的可行性。

(2)若两方案为互斥方案,采用年等额回收额法确定该企业应选择哪一投资方案。

(3)若两方案为互斥方案,采用最小公倍数法和最短计算期法确定该企业应选择哪一投资方案。

第2题:

第3题:

M企业拟投资建设一条新生产线。现有两个方案可供选择:A方案的原始投资为2500万元,项目计算期为11年,净现值960万元;B方案的原始投资为2200万元,项目计算期为10年,净现值940万元,该行业的基准折现率为10%,该企业运用年等额净回收额法来判断方案的可行性,则该企业( )。

A.选择B方案较为有利

B.选择A方案较为有利

C.因为原始投资额不同,所以不应用等额净回收额法来判断方案的可行性

D.因为项目计算期不同,所以不应用等额净回收额法来判断方案的可行性

第4题:

第5题:

第6题:

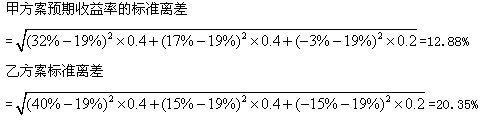

某企业准备投资开发新产品,现有甲、乙两个方案可供选择,经预测,甲、乙两个方案的预期投资

收益率如下表所示: 预期投资收益率 市场状况 概率 甲方案 乙方案 繁荣 O.40 32% 40% 一般 O.40 17% 15% 衰退 O.20 一3% 一15%

要求:

(1)计算甲、乙两个方案预期收益率的期望值;

(2)计算甲、乙两个方案预期收益率的标准离差;

(3)计算甲、乙两个方案预期收益率的标准离差率;

(4)假设无风险收益率为5%,与新产品风险基本相同的某产品的投资收益率为13%,标准离差率为O.8。计算甲、乙方案的风险收益率与投资的必要收益率,并判断是否值得投资;

(5)若企业的决策者是风险回避者,他会如何评价甲、乙方案?

(6)若企业的决策者是风险追求者,他会如何评价甲、乙方案?

(7)若企业的决策者是风险中立者,他会如何评价甲、乙方案?

第7题:

第8题:

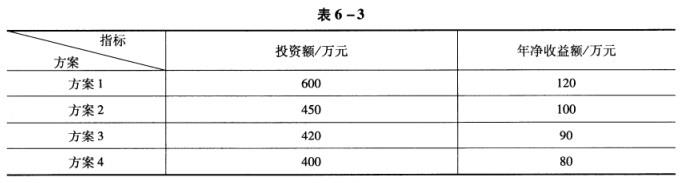

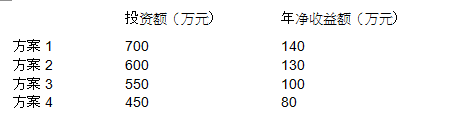

A.方案2与方案1相比,增量投资收益率为10%

B.方案2与方案1相比,在经济上可行C.方案2比方案1投资高出50%,超过基准收益率,经济上不可行

D.当基准投资收益提高为15%时,方案2优于方案1

E.当基准投资收益率降低为8%时,方案1优于方案2

第9题:

第10题: