第1题:

企业在确认、计量和披露中期财务报告中列报的各会计报表项目时,下列说法中正确的是()。

A、应当遵循重要性原则;

B、在判断项目的重要性程度时,应当以中期财务数据为基础,不应以预计的年度财务数据为基础;

C、与年度财务数据相比,中期会计计量可在更大程度上依赖于估计;

D、在判断项目的重要性程度时,应当以预计的年度财务数据为基础,不应以中期财务数据为基础;

E、企业在会计年度中不均匀发生的费用,可在中期财务报表中预提或者摊销。

第2题:

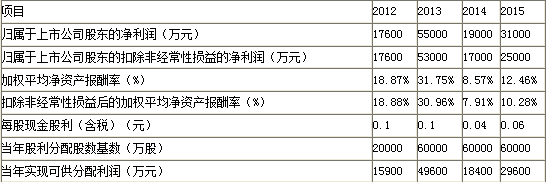

丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成本进行评价。财务部门根据公司2014年和2015年的年报整理出用于评价的部分财务数据,如下表所示:

丙公司部分财务数据

单位:万元

要求:

(1)计算2015年末的下列财务指标:①营运资金;②权益乘数。

(2)计算2015年度的下列财务指标: ①应收账款周转率;②净资产收益率;③资本保值增值率。

①营运资金=200000-120000=80000(万元) ②权益乘数=800000/(8001300-300000)=1.6

(2)

①应收账款周转率=420000/[(65000+55000)/21=7

② 2014年末所有者权益=700000-3000130=400000(万元)

2015年末所有者权益=800000-300000=500000(万元)

净资产收益率=67500/[(500000+400000)/2] ×100%=15%

③资本保值增值率=500000/400000×100%=125%

第3题:

企业编制中期财务报告应当遵循重要性原则,重要性的判断,应当以( )为基础。

A.预计的年度财务数据

B.中期财务数据

C.预计的中期财务数据

D.上年度的年度财务数据

第4题:

第5题:

第6题:

丙公司是一家上市公司,管理层要求财务部门对公司的财务状况和经营成果进行评价。财务部门根据公司2013年和2014年报整理出用于评价的部分财务数据,如下表所示:

丙公司部分财务数据 单位:万元

资产负责表项目 | 2014年期末余额 | 2013年期末余额 |

应收账款 | 65 000 | 55 000 |

流动资产合计 | 200 000 | 220 000 |

流动负载合计 | 120 000 | 110 000 |

负债合计 | 300 000 | 300 000 |

资产合计 | 800 000 | 700 000 |

利润表项目 | 2014年度 | 2013年度 |

营业收入 | 420 000 | 400 000 |

净利润 | 67 500 | 55 000 |

要求:

1.计算2014年末的下列财务指标;①营业资金;②权益乘数。

(2)权益乘数=800000/(800000-300000)=1.6

2.计算2014年度的下列财务指标:①应收账款周转率;②净资产收益率;③资产保值增值率。

答案:

1.(1)营运资金=200000-120000=80000(万元)

2.应收账款周转率=420000/[(65000+55000)/2]=7

2013年期末所有者权益=700000-300000=400000

2014年期末所有者权益=800000-300000=500000

净资产收益率=67500/[(500000+400000)/2]×100%=15%

资本保值增值率=500000/400000×100%=125%

第7题:

立新公司2006年度部分财务比率如下:

资产负债率50%

应收账款周转率=7.4

存货周转率=4.2

流动资产周转率=3

销售净利率=6.6%

资产净利率=12%

该公司2007年度部分财务数据如下:

平均资产总额 200 000元

(产权比率=1.5)

其中:平均存货 60 000元

平均应收账款 40 000元

平均流动资产 120 000元

销售毛利 90 000元

(销售毛利率30%)

期间费用 60 000元

所得税率 33%

要求:

(1)计算2007年度有关财务比率;

(2)运用杜邦财务分析体系说明指标变动的趋势和原因。

|

存货周转率 |

应收账款 周转率 |

流动资产 周转率 | |

|

2006年度 |

4.2 |

7.4 |

3 |

第8题:

中期财务会计报告数据重要性程度的判断依据应该是()。

A、以本中期财务数据为依据;

B、以年初开始至本中期末财务数据为依据;

C、以上一年度中期财务数据为依据;

D、以上一年度累计财务数据为依据;

E、以预计本年度财务数据为依据。

第9题:

第10题: