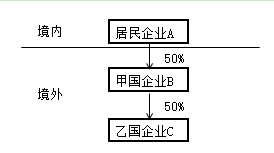

我国居民企业A在境外进行了投资,相关投资架构及持股比例如下图:

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<4>、居民企业A应缴纳的境内企业所得税为( )万元。