第1题:

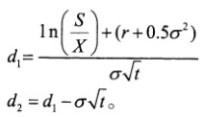

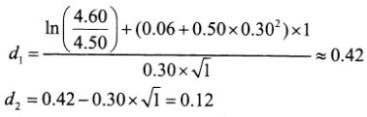

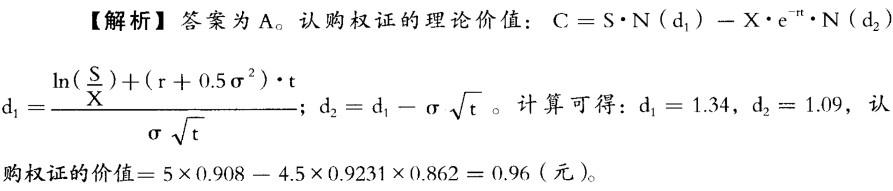

假设某认股权证目前股价为5元,权证的行权价为4.5元,存续期为1年,股价年波动率为0.25,无风险利率为8%,则认股权证的价值为( )元。已知累积正态分布表N(1.34)=0.908,N(1.09)=0.862。

A.0.96

B.0.54

C.0.66

D.0.22

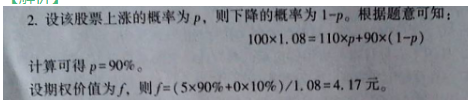

第2题:

第3题:

A、-1.18元

B、-1.08元

C、1.08元

D、1.18元

第4题:

第5题:

第6题:

第7题:

第8题:

某债券的面值为1000元,票面利率为5%,剩余期限为10年,每年付息一次,同类债券的必要年收益率始终为5 010,那么,( ).

A.按复利计算的该债券的当前合理价格为995元

B.按复利计算的该债券4年后的合理价格为1000元

C.按复利计算的该债券6年后的合理价格为997元

D.按复利计算的该债券8年后的合理价格为998.5元

第9题:

第10题: