第1题:

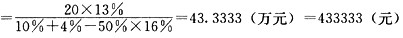

某企业持有A企业普通股100股,每股面值100元,评估时预计下一年A企业的分红派息率为20%,当时国债利率为14%,A企业的风险报酬率定为3%,该股票每年红利递增率为2%,企业持有的100股股票的评估值为( )。

A.15555元

B.14444元

C.13333元

D.12222元

第2题:

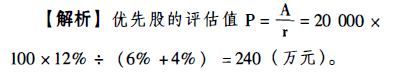

某公司发行优先股100万股,每股面值100元,固定年股利率为12%,发行费用率为 4%,则发行该批优先股的资金成本率为( )。

A.0.0454

B.0.08

C.0.12

D.0.275

第3题:

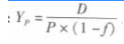

受托对某企业进行评估,账面债券投资100000元,系A企业发行3年期一次性还本付息非上市债券,年利率10%,单利计息,评估时点距到期日两年。股票投资600000元,其中上市普通股30万股,为B企业发行,每股面值1元,评估基准日收盘价15元。非上市普通股20万股,每股面值1元,系C企业发行,每年股票收益率13%。已知C企业将保持3%的经济发展速度,每年以净利润的50%发放股利,另50%用于追加投资,其净资产收益率将保持16%的水平。优先股1000股,每股面值100元,系D企业发行,股息率为年息18%。已知A企业债券风险报酬率为2%,B、C、D三家企业的股票风险报酬率均为4%,国库券利率为10%。

(1)试评估该企业非上市债券的价值。

(2)试评估该企业上市股票的价值。

(3)试评估该企业非上市股票的价值。

(4)试评估该企业优先股的价值。

(4)该企业优先股的评估值=1000×100×18%÷(10%+4%)=128571(元)

(4)该企业优先股的评估值=1000×100×18%÷(10%+4%)=128571(元) (4)该企业优先股的评估值=1000×100×18%÷(10%+4%)=128571(元)

(4)该企业优先股的评估值=1000×100×18%÷(10%+4%)=128571(元)

第4题:

第5题:

第6题:

被评估企业持有另一家股份公司优先股100股,每股面值100元,年股息率为17%,评估时,国库券利率为10%,评估人员经过调查分析,确定风险报酬率为5%。则该优先股的评估值最接近于()

A、11526元

B、10838元

C、11333元

D、10982元

第7题:

被评估企业甲持有A企业发行的3年期一次性还本付息非上市债券100 000元,年利率10%,单利计息,评估基准日距债券到期日尚有两年。企业甲还持有B上市公司发行的可流通的股票20万股,每股面值1元,评估基准日市场收盘价15元;企业甲还持有c上市公司发行的非流通股20万股,每股面值1元,每年股票收益率13%。已知C企业将保持3%的经济发展速度,每年以净利润的50%发放股利,另50%用于追加投资,其净资产收益率将保持16%的水平。企业甲还持有D公司发行的优先股1 000股,每股面值100元,股息率为年息18%。已知A企业债券风险报酬率为3%,B、C、D三家企业的股票风险报酬率均为4%,国库券利率为10%,则该企业债券评估值为( )元。

A.101 809

B.108 109

C.108 910

D.I89 100

第8题:

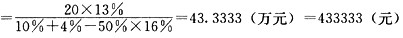

A 公司持有 B 公司 20OOO 股累积性、非参加分配优先股。每股面值 100 元,年股息率为 12%。评估时,B 公司的资本构成不尽合理,负债率较高,可能会对优先股息的分配产生消极影响。因此,资产评估专业人员将优先股的风险报酬率取值为 6%,无风险报酬率按当时的国债利率取值为 4%。该优先股的评估值为()。

A.200 万元

B.240 万元

C.600 万元

D.400 万元

第9题:

第10题: