第1题:

A银行现有l000万美元的5年期的固定利率借款,借款利率为6.45%,但由于资金管理的需要,A银行希望获得浮动利率的借款。根据A银行资信,在资本市场借人浮动利率筹资的水平为6个月LIBOR+0.25%。 c银行在资本市场获得浮动利率筹资的水平为6个月LIBOR霉0.5%,但c银行希望获得5年期的固定利率借款。由于资信不高,固定利率借款需支付7.45%的利率。 双方为了达到降低筹资成本的目的,根据中间人D银行盼安排,A银行与C银行作利率互换交易,交易内容如下: (1)A银行首先借入6.45%的固定利率借款。同时根据约定,支付中间人D银行按6个月LIBOR计算的利息,并从D银行获得6.5%的固定利息。 (2)C银行首先借入6个月LIBOR+0.5%的浮动利率借款6根据约定,支付中间人D银行6.65%的固定利息的同时,从D银行收取按6个月LIBOR计算的利息。 (3)中间人D银行通过安排双方的互换,得到收益0.15%(从C银行获得的6.65%扣除支付A银行的6.5%,获得收益0.15%)。 要求: (1)计算利率互换后A银行和c银行的实际筹资成本。 (2)计算利率互换的总利益,以及在A银行、c银行和D银行之间是如何分享的。

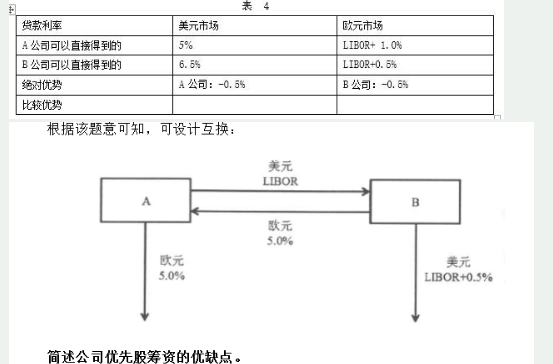

第2题:

第3题:

A、A公司可以节约0.35%

B、A公司可以节约0.45%

C、B公司可以节约0.35%

D、B公司可以节约0.45%

第4题:

A.Libor

B.5.35%

C.6%

D.Libor+0.65%

第5题:

第6题:

第7题:

第8题:

A、A公司借入8%的固定利率

B、A公司借入LIBOR+0.6%的浮动利率

C、B公司借入9%固定利率

D、B公司借入LIBOR+0.8%浮动利率

第9题:

第10题:

两个公司A、B都需要借入1000万美元的3年期债务,分别面临如下的融资条件:

固定利率 A7.5%、B6.1% 浮动利率A6个月LIBOR+0.95% 6个月LIBOR+0.35%

一下说法正确的是:

A、 如果B需要浮动利率借款,A需要固定利率借款,则不需要利率互换

B、 B在浮动利率借款上具有比较优势

C、 如果满足适合互换条件,A、B从互换中得到的总收益为0.6%

D、 如果满足适合互换条件,A、B从互换中得到的总收益需要视LIBOR而定

E、 如果满足适合互换条件,A、B从互换中得到的总收益为0.8%