第1题:

有进出口经营权的某外贸公司,2001年10月发生以下经营业务:(1)经有关部门批准从境外进口新轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得完税凭证。公司委托运输公司将小轿车从海关运回本单位,支付运输公司运输费用9万元,取得了运输公司开具的普通发票。当月售出24辆,每辆取得含税销售额40.95万元,公司自用2辆并作为本企业固定资产。(2)月初将上月购进的库存材料价款40万元,经海关核准委托境外公司加工一批货物,月末该批加工货物的海关规定的期限内复运进境供销售,支付给境外公司的加工费20万元、进境前的运输费和保险费共3万元。向海关缴纳了相关税款,并取得了完税凭证。(提示:小轿车关税税率60%、货物关税税率20%、增值税税率17%、消费税税率8%。)

要求:

(1)计算小轿车在进口环节应缴纳的关税、消费税和增值税。

(2)计算加工货物在进口环节应缴纳的关税、增值税。

(3)计算国内销售环节10月份应缴纳的增值税。

第2题:

第3题:

A.8.62

B.8.69

C.6.44

D.8.23

第4题:

第5题:

第6题:

第7题:

第8题:

有进出口经营权的某外贸公司,2007年10月发生以下经营业务:

(1)经有关部门批准从境外进口新轿车30辆,每辆小轿车货价15万元,运抵我国海关前发生的运输费用、保险费用无法确定,经海关查实其他运输公司相同业务的运输费用占货价的比例为2%。向海关缴纳了相关税款,并取得完税凭证。

公司委托运输公司将小轿车从海关运回本单位,支持运输公司运输费用9万元,取得了运输公司开具的普通发票。当月售出24辆,每辆取得含税销售额 40.95万元,公司自用2辆并作为本企业固定资产。

(2)月初将上月购进的库存材料价款40万元,经海关核准委托境外公司加工一批货物,月末该批加工货物在海关规定的期限内复运进境供销售,支付给境外公司的加工费20万元、进境前的运输费和保险费共3万元。向海关缴纳了相关税款,并取得了完税凭证。

(提示:小轿车关税税率60%、货物关税税率20%、增值税税率17%、消费税税率8%。)

要求:

(1)计算小轿车在进口环节应缴纳的关税、消费税和增值税。

(2)计算加工货物在进口环节应缴纳的关税、增值税。

(3)计算国内销售环节10月份应缴纳的增值税。

(万元)

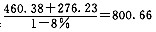

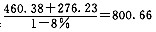

应缴纳消费税=

(万元)

应缴纳消费税= (万元)

应缴纳消费税=

(万元)

应缴纳消费税=

第9题:

第10题: