第1题:

第2题:

第3题:

某化肥生产企业为增值税一般纳税人,主要生产销售尿素,销售价格为100元/袋(不含增值税)。 2008年1月,为促进尿素销售,该企业规定,凡购买尿素50袋以上的,赠送一个电饭煲(购进价不含税324元,取得专用发票)。本月氮肥没有生产和销售。当月28日该企业一次性销售尿素5000袋,则本月应纳增值税额为( )。

A.550.8元

B.680元

C.0

D.850元

第4题:

第5题:

第6题:

第7题:

第8题:

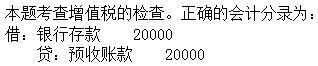

甲企业的部分商品委托其他单位销售,发生如下业务:

委托乙企业代销200件商品,销售价(不含税)150元/件,实际成本100元/件,甲企业收到代销清单,代销商品已全部售出,乙企业按不含税销售额的10%收取代销手续费,并向甲企业结清代销款。

要求:根据上述资料,编制甲企业委托代销的有关会计分录。(两企业均为增值税一般纳税人,增值税税率为17%)

第9题:

第10题: