第1题:

上市公司甲欲强制收购上市公司乙。下列做法正确的是( )。

A.甲公司在持有乙公司已发行股票达35%之后,始向乙公司股东发出收购要约

B.收购要约约定的收购期限为90日

C.甲公司向乙公司所有股东发出收购要约

D.在收购期限内,甲公司将乙公司股票部分卖出

第2题:

A、乙有权自由出售该股票,并取得其利润

B、乙无权出售该股票,但股票出售后所得利润应归其所有

C、乙无权出售该股票,但股票买卖合同有效,所得收益应归甲公司

D、乙无权出售该股票,股票买卖协议亦无效,买受人应将股票返还给乙

第3题:

(四)甲公司为上市公司,2010~2011年对乙公司股票投资有关的材料如下:(1)2010年5月20日,甲公司以银行存款300万元(其中包含乙公司已宣告但尚未发放的现金股利6万元)从二级市场购入乙公司10万股普通股股票,另支付相关交易费用1.8万元。甲公司将该股票投资划分为可供出售金融资产。(2)2010年5月27日,甲公司收到乙公司发放的现金股利6万元。(3)2010年6月30日,乙公司股票收盘价跌至每股26元,甲公司预计乙公司股价下跌是暂时性的。(4)2010年7月起,乙公司股票价格持续下跌;至12月31日,乙公司股票收盘价跌至每股20元,甲公司判断该股票投资已发生减值。(5)2011年4月26日,乙公司宣告发放现金股利每股0.1元。(6)2011年5月10日,甲公司收到乙公司发放的现金股利1万元。(7)2011年6月起,乙公司股票价格持续上升;至6月30日,乙公司股票收盘价升至每股25元。(8)2011年12月24日,甲公司以每股28元的价格在二级市场售出所持乙公司的全部股票,同时支付相关交易费用1.68万元。假定甲公司在每年6月30日和12月31日确认公允价值变动并进行减值测试,不考虑所得税因素,所有款项均以银行存款收付。要求:1.根据上述资料,逐笔编制甲公司相关业务的会计分录。2.分别计算甲公司该项投资对2009年度和2010年度营业利润的影响额。(“可供出售金融资产”科目要求写出明细科目,答案中的金额单位用万元表示)

第4题:

第5题:

第6题:

甲公司与乙公司于2003年7月23日完成一项债务重组。甲公司应收乙公司35万元的账款,乙公司以其所持有的一项短期股票投资抵付。该项应收账款甲公司已计提坏账准备5万元,换人的股票共10万股,每股面值1元,当日该股票的市价为每股3.30元,换入股票含有已经宣告尚未领取的每股0.10元现金股利,则债务重组日,甲公司应确定短期股票投资成本是( )万元。

A.33

B.30

C.29

D.10

第7题:

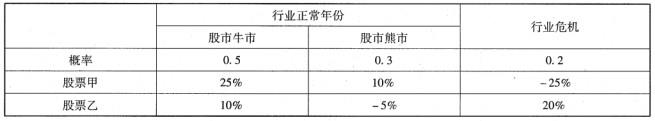

甲公司股票与乙公司股票收益率的概率分布如下所示:

如果曹先生的资产组合一半是甲公司股票,另一般是乙公司股票。请回答:

1.曹先生的资产组合的期望收益与标准差是多少?

2.甲公司股票与乙公司股票的收益之间的协方差是多少?

3.根据协方差,计算资产组合的标准差。该结果是否与第一问的答案一致?

1.答:根据资产组合收益率分布,曹先生的预期收益率和标准差计算如下:

曹先生牛市时的组合收益率:0.5*(25%+10%)=17. 5%

曹先生熊市时的组合收益率:0.5*(10% -5%)=2.5%

曹先生行业危机时的组合收益率:0.5*(-25% +20%)=-2. 5%

曹先生资产组合的收益率= E( rp)=0.5* 17.5% +0.3*2.5% +0.2*(-2.5%)=9%

曹先生资产组合的标准差=

2.答:甲的预期收益率为10. 5%,标准差为18.9%。乙的均值和标准差为7.5%和9.01%。

甲和乙的协方差为:Cov(甲,乙) =0.5*(25%- 10. 5%)(10%-7.5%)+0.3*(10% - 10. 5%)(-5%-7.5%)+0.2*(-25% - 10. 5%)(20% -7. 5%)=-0. 69%

3.答:根据b的计算,资产组合的预期收益率为:

E(rp)=0.5*10.5+0.5*7.5=9%

根据资产组合的权重W甲=W乙=0.5和两种股票见的协方差,我们可以根据公式算出资产组合的标准差。

该结果与第一问的答案是一致的。

第8题:

甲公司有关长期股权投资的业务如下: (1)1999年1月2日,以每股买入股价10元的价格从证券二级市场购入乙股份有限公司(以下简称乙公司)的股票200万股,每股价格中包含有0.2元的已宣告分派的现金股利(假定现金股利不考虑所得税),另支付相关税费20万元。甲公司购入的股票占乙公司发行在外股份的25%,并准备长期持有,且能够对乙公司的财务和经营政策施加重大影响。 (2)1999年1月25日,甲公司收到乙公司分来的购买该股票时已宣告分派的现金股利。 (3)1999年度,乙公司实现净利润800万元,宣告不分配股利。 (4)2000年度,乙公司发生净亏损200万元。 (5)2001年2月28日,甲公司将持有的乙公司的股票全部售出,收到价款净额1900万元,款项已由银行收妥。

要求:编制甲公司上述经济业务事项的会计分录。

(答案中的金额单位用万元表示)

第9题:

第10题: