己公司长期以来只生产x产品,有关资料如下: 资料一:2016年度X产品实际销售量为600万件,销售单价为30元,单位变动成本为16元,固定成本总额为2800万元,假设2017年X产品单价和成本性态保持不变。 资料二:公司按照指数平滑法对各年销售量进行预测,平滑指数为0.7。2015年公司预测的2016年销售量为640万件。 资料三:为了提升产品市场占有率,公司决定2017年放宽X产品销售的信用条件,延长信用期,预计销售量将增加120万件,收账费用和坏账损失将增加350万元,应收账款年平均占有资金将增加1700万元,资本成本率为6%。 资料四:2017年度公司发现新的商机,决定利用现有剩余生产能力,并添置少量辅助生产设备,生产一种新产品Y。预计Y产品的年销售量为300万件,销售单价为36元,单位变动成本为20元,固定成本每年增加600万元,与此同时,x产品的销售会受到一定冲击,其年销售量将在原来基础上减少200万件。 根据资料一和资料二,完成下列要求:①采用指数平滑法预测2017年度x产品的销售量;②以2016年为基期计算经营杠杆系数;③预测2017年息税前利润增长率。

第1题:

第2题:

第3题:

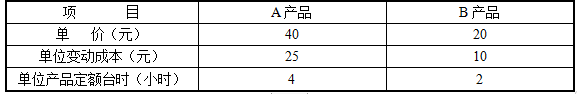

资料:假设W公司有5000小时剩余生产能力,可用来生产A产品或B产品,有关资料如下:

要求:分析生产哪种产品?

解析:

A产品的单位边际贡献=40-25=15

如果全部用来生产A产品,则边际贡献总额=5000/4*15=18750(元)

B产品的单位边际贡献=20-10=10

如果全部用来生产B产品,则边际贡献总额=5000/2*10=25000(元)

综上,生产B产品的边际贡献总额大,所以生产B产品。

第4题:

第5题:

第6题:

第7题:

第8题:

A公司只生产一种产品,所得税税率为50%,其发行在外的股数为100万股,其收益与经济环境状况有关,有关资料如下:

要求计算:

(1)该公司期望边际贡献、期望息税前利润以及期望的每股收益;

(2)该公司的经营杠杆系数、财务杠杆系数与总杠杆系数;

(3)每股收益的标准离差率。

第9题:

第10题: