19.51

20.51

21.51

22.51

第1题:

第2题:

第3题:

A、21.18元

B、22.49元

C、24.32元

D、25.76元

第4题:

第5题:

第6题:

第7题:

第8题:

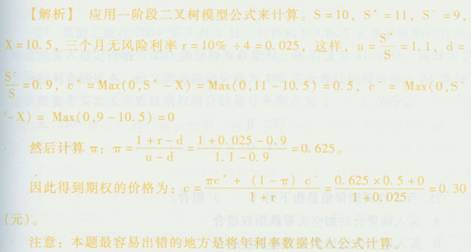

假设一种不支付红利股票目前的市价为10元,我们知道在3个月后,该股票价格要么是11元,要么是9元。如果无风险年利率为10%,那么一份3个月期协议价格为10.5元的该股票欧式看涨期权的价值为( )元。

A.0.30

B.0.31

C.0.45

D.0.46

第9题:

第10题:

某投资者买入一只股票 6个月的远期合约空头,已知该股票目前的价格为40元,预计在2 个月和 5个月后每股分别派发股息 1 元,一年期无风险利率为 6%。 3个月后,该股票价格涨到45元,无风险利率仍为6%,此时远期合约空头价值约为()元。