第1题:

关于一般纳税人月末转出多交增值税和未交增值税的账务处理,下列表述中正确的有( )。

A、月度终了,企业应当将当月应交未交或多交的增值税自“应交增值税”明细科目转入“未交增值税”明细科目

B、月度终了,企业应当将当月预交的增值税金额自“预交增值税”明细科目转入“增值税留抵税额”明细科目

C、对于当月应交未交的增值税,企业应借记“应交税费—应交增值税(转出未交增值税)”科目,贷记“应交税费—未交增值税”科目

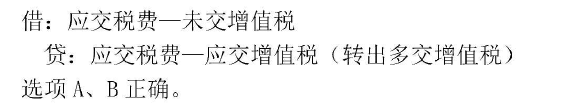

D、对于当月多交的增值税,企业应借记“应交税费—未交增值税”科目,贷记“应交税费一应交增值税(转出多交增值税)”科目

第2题:

A、应交税费——应交增值税(转出未交增值税)

B、应交税费——应交增值税(销项税额)

C、应交税费——应交增值税(进项税额转出)

D、应交税费——应交增值税(转出多交增值税)

第3题:

增值税一般纳税企业本月销项税额大于进项税额,则月末( )。

A.企业会计不作任何账务处理

B.企业会计暂不作任何账务处理,次月初再作上缴税金的分录,即 借:应交税金——应交增值税 (已交税金) 贷:银行存款

C.企业作会计处理为 借:应交税金——未交增值税 贷:应交税金——应交增值税(转出多交增值税)

D.企业作会计处理为 借:应交税金——应交增值税(转出未交增值税) 贷:应交税金——未交增值税

第4题:

第5题:

第6题:

此题为判断题(对,错)。

第7题:

增值税一般纳税人多交的增值税,月末应从“应交税金——应交增值税(转出多交增值税)”科目结转至________科目。

A. 应交税金——应交增值税(转出未交增值税)

B. 应交税金——应交增值税(已交税金)

C. 应交税金——未交增值税

D. 应交税金——多交增值税

第8题:

A、借:应交税费——应交增值税(已交税金) 35

贷:应交税费——应交增值税(转出未交增值税) 35

B、借:应交税费——应交增值税(转出多交增值税) 10

贷:应交税费——未交增值税 10

C、借:应交税费——应交增值税(转出未交增值税) 45

贷:应交税费——未交增值税 45

D、无需进行账务处理

第9题:

第10题: