第1题:

下列关于企业采用表结法于会计期末结转本年利润的表述不正确( )。

A.各损益类科目每月月末需结出本月发生额

B.各损益类科目每月月末需结出月末累计余额

C.各损益类科目每月月末需将本月发生额结转到“本年利润”科目

D.在年末时需将各损益类科目的全年累计余额结转入“本年利润”科目

第2题:

企业采用“账结法”结转本年利润的,年度内每月月末损益类科目发生额合计数和月末累计余额无需转入“本年利润”科目,但要将其填人利润表,在年末时将损益类科目全年累计余额转入“本年利润”科目。( )

第3题:

企业采用“表结法”结转本年利润的,年度内每月月末损益类科目发生额合计数和月末累计余额无需转入“本年利润”科目但要将其填入利润表,在年末时将损益类科目全年累计余额转入“本年利润”科目。( )

此题为判断题(对,错)。

第4题:

第5题:

第6题:

企业采用“表结法”结转本年利润的,年度内每月月末损益类科目发生额合计数和月末累计余额无需转入“本年利润”科目但要将其填入利润表,在年末时将损益类科目全年累计余额转入“本年利润”科目。( )

第7题:

第8题:

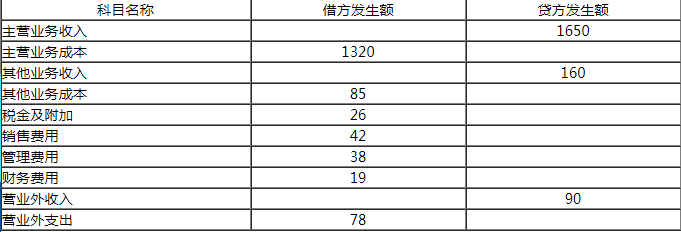

(二)乙公司属于工业企业,为增值税一般纳税人,适用17%的增值税税率,售价中不含增值税。商品销售时,同时结转成本。本年利润采用表结法结转。2004年11月30日损益类有关科目的余额如下表所示:

单位:万元

科目名称 借方余额 科目名称 贷方余额

主营业务成本 1085 主营业务收入 1550

主营业务税金及附加 15 其他业务收入 16

其他业务支出 10 投资收益 22

营业费用 34 营业外收入 50

管理费用 21

财务费用 52

营业外支出 20

2004年12月份乙公司发生如下经济业务:

(1)销售商品一批,增值税专用发票上注明的售价50万元,增值税8.5万元。款项已收到并存人银行。该批商品的实际成本为37.5万元。

(2)本月发生应付工资176万元,其中生产工人工资120万元,车间管理人员工资10万元,厂部管理人员工资14万元,福利部门人员工资2万元,销售人员工资30万元。假定不考虑当月计提应付福利费。

(3)本月摊销自用无形资产成本64万元。

(4)本月主营业务应交城市维护建设税5万元、教育费附加0.5万元。

(5)该公司所得税按应付税款法处理,适用的所得税税率为33%。假定该公司本年无纳税调整事项。

要求:

61. 编制乙公司2004年12月份业务(1)至业务(4)相关的会计分录。

62. 编制乙公司2004年度利润表(利润表见答题纸第9页)。

63. 编制乙公司2004年应交所得税的会计分录。

64. 应交税金”科目要求写出明细科目及专栏名称,答案中的金额单位用万元表示)

61. 乙公司2004年12月份业务(1)至业务(4)相关的会计分录:

(1)销售商品时:

借:银行存款 58.5

贷:主营业务收入 50

应交税金-应交增值税(销项税额) 8.5

同时结转成本:

借:主营业务成本37.5

贷:库存商品 37.5

(2)计算应交城市维护建设税和教育费附加时:

借:主营业务税金及附加 5.5

贷:应交税金-应交城市维护建设税 5

其他应交款-教育费附加 0.5

(3)工资分配时:

借:生产成本 120

制造费用 10

管理费用 14

营业费用 30

应付福利费 2

贷:应付工资 176

注意:制造费用不能从利润表扣除,它不是期间费用到时会转入生产成本.

(4)摊销无形资产时:

借: 管理费用 64

贷:无形资产 64

62. 编制乙公司2004年度利润表:

一、主营业务收入 1600

减:主营业务成本 1122.5

主营业务税金及附加 20.5

二、主营业务利润 457

加:其他业务利润 6

减:营业费用 64

管理费用 99

财务费用 52

三、营业利润 248

五、净利润 201

加:投资收益 22

营业外收入 50

减:营业外支出 20

四、利润总额 300

减:所得税 99

五、净利润 201

64. 计算所得税时:

借:所得税 99

贷:应交税金-应交所得税 99

实际上交时:(这个可以不要,题目没有要求)

借:应交税金-应交所得税 99

贷:银行存款 99

第9题:

第10题: