某软件开发企业为增值税一般纳税人,2015年8月销售生产的软件产品取得销售额18000元,已开具增值税专用发票,本月购进材料取得增值税专用发票注明的增值税为500元,该企业上述业务实际应负担的增值税为()元。

第1题:

A、10200

B、2040

C、7020

D、5040

第2题:

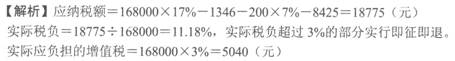

国内某软件开发企业为增值税一般纳税人,2011年8月销售生产的软件产品取得销售额168000元,已开具增值税专用发票,该批软件系进口软件进行升级转换;本月购进材料取得增值税专用发票注明的增值税为1346元;支付运杂费300元,取得的国有运输企业开具的公路内河货物运输业统一发票上列示:运输费用200元,保管费60元,押运费40元;进口软件的增值税为8425元。该企业上述业务实际应负担的增值税为( )元。

A.10200

B.2040

C.10193

D.5040

第3题:

国内某软件开发企业为增值税一般纳税人,2009年8月销售生产的软件产品取得销售额168000元,已开具增值税专用发票,该批软件系进口软件进行升级转换;本月购进材料取得增值税专用发票注明的增值税为1346元;支付运杂费300元,取得的国有运输企业开具的运费发票上列示:运输费用200元,保管费60元,押运费40元;进口软件的增值税为8425元。该企业上述业务实际应负担的增值税为( )元。

A.10200

B.2040

C.10193

D.5040

第4题:

第5题:

第6题:

某小轿车生产企业为增值税一般纳税人,2009年12月生产并销售小轿车300辆,每辆含增值税的销售价格17.55万元,适用消费税税率9%.该企业12月份应缴纳消费税税额为()万元.

A.473.9

B.283.5

C.364.5

D.405

第7题:

第8题:

以下关于软件产品的增值税描述正确的有( )。

A.软件开发企业连同著作权一并转让的软件产品不征收增值税

B.软件开发企业销售软件产品的增值税实际税负超过3%的部分实行即征即退政策

C.软件开发企业销售的动漫软件不能按照软件产品享受实际税负超过3%的部分即征即退

D.受托方开发软件产品,著作权属于委托方的,征收增值税

第9题:

第10题: