某软件开发企业2010年10月销售自行开发生产的软件产品取得销售额68000元,已开具增值税专用发票;本月购进生产材料取得增值税专用发票注明的增值税税额为1346元;支付运费300元,取得的国有运输企业开具的运费发票上列示:运输费200元,保管费60元,押运费40元。该企业上述业务实际应负担的增值税为()元

第1题:

某财务软件开发企业2009年3月销售自行开发生产的财务软件产品取得不含税销售额1180000元,已开具增值税专用发票;本月购进材料取得增值税专用发票注明的增值税为13320元(专用发票通过税务机关的认证);支付运费15000元,取得的国有运输企业开具的运费发票。该企业上述业务实际缴纳的增值税为( )元。

A.27000

B.21600

C.30600

D.35400

第2题:

2004年4月,某生产企业销售产品2000件,不含税单价58元;另将产品1500件运往外省分支机构用于销售,发生运费支出2000元,装卸费支出500元,取得了国有运输企业开具的运费发票;将100件产品用于公益性捐赠,营业外支出账户按成本列支公益性捐赠发生额5000元;购进材料,取得防伪税控系统增值税专用发票上注明销售额100000元、增值税税额17000元,该批材料月末未入库;同时从一生产企业购进废旧物资,普通发票上注明销售额5850元;从独立核算的水厂购进自来水,取得增值税专用发票,注明销售额12000元、增值税税额720元,其中20%的自来水用于职工浴室。本月取得的相关发票均在本月申请并通过认证。该企业上述业务应纳增值税税额( )元。

A.16523

B.16972

C.17108

D.17780

第3题:

某软件开发企业2005年2月销售自行开发生产的软件产品取销售额136000元,已开具增值税专用发票;本月购进材料取得增值税专用发票注明的增值税为 2692元;支付运费400元,取得的国有运输企业开具的运费发票上列示:运输费用260元,保管费80元,押运费50元。该企业上述业务实际应负担的增值税为 ( )。

A.4020元

B.4080元

C.20386元

D.20400元

第4题:

2008年4月,某电子制造企业(注册地北京,一般纳税人)销售电子产品一批,取得不含税价款116000元;支付运输费1600元,取得国有运输企业开具的运输发票。另将一批成本价15000元(同类不含税售价为18750元)的电子出版物产品,运往天津的分支机构用于销售,发生运费支出1600元,建设基金400元,装卸费支出500元,取得国有运输企业开具的运费发票;将一批电子出版物用于公益性捐赠,同类产品不含税售价6000元;购进材料,取得防伪税控系统增值税专用发票上注明销售额100000元、增值税税额17000元,该批材料月末未入库;同时从一生产企业购进旧设备一台,普通发票上注明销售额15850元;从独立核算的水厂购进自来水,取得增值税专用发票,注明销售额12000元、增值税税额720元,其中30%的自来水用于职工浴室。本月取得的增值税发票均在本月通过认证。该企业上述业务应纳增值税税额( )元。

A.6023

B.5181.5

C.5293.5

D.6283.5

第5题:

某软件开发企业2003年3月销售自行开发生产的软件产品取得销售额68000元,已开具增值税专用发票;本月购进材料取得增值税专用发票注明的增值税为1346元;支付运费300元,取得的国有运输企业开具的运费发票上列示:运输费用200元,保管费60元,押运费40元。该企业上述业务实际应负担的增值税为( )元。

A.10200

B.2040

C.10193

D.2010

第6题:

国内某软件开发企业为增值税一般纳税人,2009年8月销售生产的软件产品取得销售额168000元,已开具增值税专用发票,该批软件系进口软件进行升级转换;本月购进材料取得增值税专用发票注明的增值税为1346元;支付运杂费300元,取得的国有运输企业开具的运费发票上列示:运输费用200元,保管费60元,押运费40元;进口软件的增值税为8425元。该企业上述业务实际应负担的增值税为( )元。

A.10200

B.2040

C.10193

D.5040

第7题:

某财务软件公司为一般纳税人,2016年11月销售自行开发生产的财务软件产品取得销售额280000元,已开具增值税专用发票;本月购进材料取得税控增值税专用发票注明的增值税为3320元(发票已通过税务机关的认证);支付软件销售过程不含税运费5000元,取得增值税专用发票。该公司上述业务实际应负担的增值税为()元。

A.1700

B.1860

C.2060

D.8400

应纳税额=280000×17%-3320-5000×11%=43730(元)

实际税负=43730÷280000×100%=15.62%,实际税负超过3%的部分实行即征即退。

实际负担的增值税=280000×3%=8400(元)

第8题:

2008年4月,某生产企业销售产品2000件,不含税单价60元;另将产品1500件运往外省分支机构用于销售,发生运费支出2000元,装卸费支出500元,取得了国有运输企业开具的运费发票;将100件产品用于公益性捐赠,成本为5000元,另外1000件产品用于股东分配;购进材料,取得防伪税控系统增值税专用发票上注明销售额100000元、增值税税额17000元,该批材料月末未入库;同时从一生产企业购进废旧物资,普通发票上注明销售额5850元;从独立核算的水厂购进自来水,取得增值税专用发票,注明销售额12000元、增值税税额720元,其中20%的自来水用于职工浴室。本月取得的相关发票均在本月申请并通过认证。该企业上述业务应纳增值税税额( )元。

A.16523

B.16972

C.27108

D.29204

第9题:

某财务软件开发企业2008年3月销售自行开发生产的财务软件产品取得不含税销售额1180000元,已开具增值税专用发票;本月购进材料取得增值税专用发票注明的增值税为13320元(专用发票通过税务机关的认证);支付运费15000元,取得的国有运输企业开具的运费发票。该企业上述业务实际应负担的增值税为( )元。

A.27000

B.21600

C.30600

D.35400

第10题:

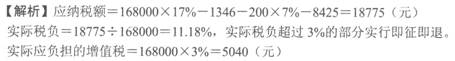

国内某软件开发企业为增值税一般纳税人,2011年8月销售生产的软件产品取得销售额168000元,已开具增值税专用发票,该批软件系进口软件进行升级转换;本月购进材料取得增值税专用发票注明的增值税为1346元;支付运杂费300元,取得的国有运输企业开具的公路内河货物运输业统一发票上列示:运输费用200元,保管费60元,押运费40元;进口软件的增值税为8425元。该企业上述业务实际应负担的增值税为( )元。

A.10200

B.2040

C.10193

D.5040