不变,降低

降低,降低

增高,增高

降低,增高

第1题:

如某投资组合由收益非完全正相关的多只股票构成,当该组合的证券越多时分散风险的效能越明显。( )

第2题:

第3题:

根据风险分散理论,如果投资组合的股票之间完全负相关,则____。

A该组合的非系统风险能完全抵消

B该组合的风险收益为零

C该组合的投资收益大于其中任一股票的收益

D该组合只承担公司特有风险,而不承担市场风险

第4题:

第5题:

第6题:

第7题:

第8题:

如某投资组合由收益呈完全负相关的两只股票构成,则( )。

A.该组合不能抵消任何非系统风险

B.该组合的风险收益为零

C.该组合的非系统性风险能完全抵消

D.该组合的投资收益为50%

第9题:

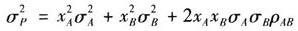

,式中pAB一一相关系数;σAσBρAB——协方差,记为COV(A,B)。由公式可知,投资组合的P的系统风险与组合证券之间的相关系数密切相关当其他条件不变时,投资组合的系统风险会随着相关系数的变化而变化。有题干可知,证券A和B的比例XA、XB各为1/2,且方差都为σA,代入公式,得:相差系数为-1时,投资组合方差为0;相关系数为0时,组合方差为1/2σA;相关系数为1时,组合方差为σA。

,式中pAB一一相关系数;σAσBρAB——协方差,记为COV(A,B)。由公式可知,投资组合的P的系统风险与组合证券之间的相关系数密切相关当其他条件不变时,投资组合的系统风险会随着相关系数的变化而变化。有题干可知,证券A和B的比例XA、XB各为1/2,且方差都为σA,代入公式,得:相差系数为-1时,投资组合方差为0;相关系数为0时,组合方差为1/2σA;相关系数为1时,组合方差为σA。第10题:

假设某股票组合含N种股票,它们各自的非系统风险是互不相关的,且投资于每种股票的资金数相等。则当N变得很大时,投资组合的非系统风险在()。